近期回调后,“AI卖铲股”的估值如何了?

在经历了一轮显著上涨后,为AI热潮提供基础设施的“卖铲”公司近期遭遇了市场的猛烈回调,但分析认为这并未改变其今年以来由强劲基本面支撑的优异表现。

据追风交易台消息,瑞银一份最新报告指出,尽管这些工业股的估值有所扩张,但市场对其长期增长的预期仍相对温和,与科技巨头的高期望值形成对比。

在11月14日发布的报告中,瑞银统计了一个包含约60家全球AI相关工业股的投资组合在前一个交易日普遍回调,平均跌幅约5%,部分个股跌幅甚至达到10-20%。

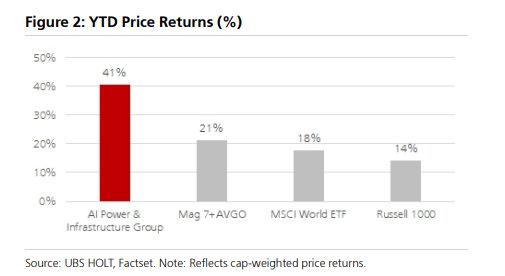

然而,这次回调并未逆转全年的强劲势头。按市值加权计算,该投资组合今年迄今的回报率高达41%,表现远超大盘,也几乎是“科技七巨头+博通”等科技龙头表现的两倍。这一轮上涨的背后,是企业经营业绩的实质性改善,包括现金流投资回报(CFROI)的飙升和资产增长的加速。

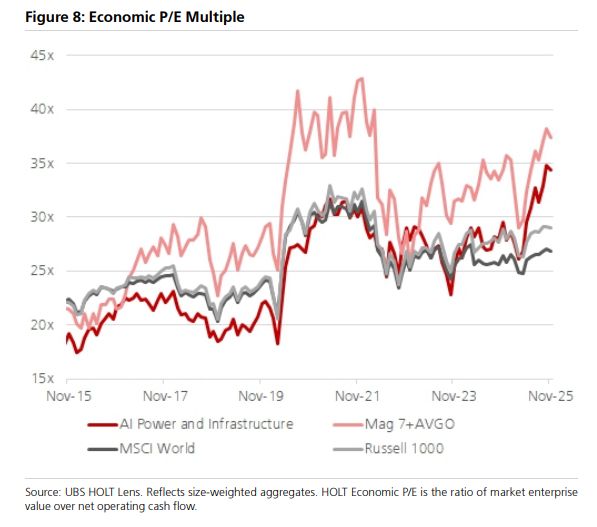

强劲的股价表现推动了估值扩张。瑞银的数据显示,该投资组合的经济市盈率(Economic P/E)已从一年前的约25倍扩张至目前的近35倍。这一水平使其相较于更广泛的市场享有显著溢价,但仍低于头部科技巨头的估值,凸显了市场对这些AI基础设施供应商未来盈利增长的乐观情绪。

强劲基本面支撑股价表现

AI基础设施股的优异表现并非空中楼阁,其背后是实实在在的需求和业绩增长。瑞银报告强调,AI热潮仍然是驱动工业板块表现的主导性长期主题,而大型科技公司的资本支出是其最直接的动力源。

报告援引数据称:

Meta已将其2025年资本支出预期从660-720亿美元上调至700-720亿美元,并表示2026年的资本支出增长将“明显大于2025年”。

Alphabet同样将2025年资本支出预期从850亿美元上调至910-930亿美元,并预计2026年将有“显著增长”。

微软也表示,由于需求加速,其2026财年的资本支出增速将高于2025财年。这三家公司仅一个季度的自由现金流总和就达到了608亿美元。

瑞银工业部门负责人Amit Mehrota指出,没有看到任何与AI相关的资本支出放缓的迹象,这对所有工业领域的AI概念公司都是利好。

需求的广度也在扩大。除了机架、线缆、冷却方案等数据中心硬件,AI的巨大电力需求正成为新的增长点。根据国际能源署(IEA)的预测,到2030年,全球数据中心的电力消耗将翻倍。这为从Vertiv(VRT)这样的数据中心设备龙头,到凭借涡轮机业务成为AI受益者的Caterpillar(CAT)等传统工业企业,都带来了机遇。

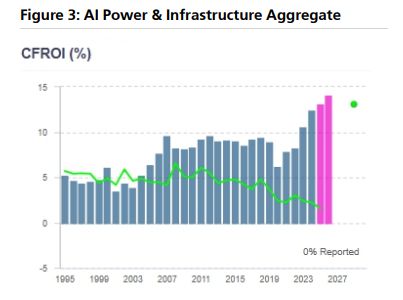

企业层面的数据显示,这批AI基础设施工业股的经营状况已出现拐点。整体来看,该组合的CFROI从21世纪初的中高个位数水平,飙升至近期的10%以上。

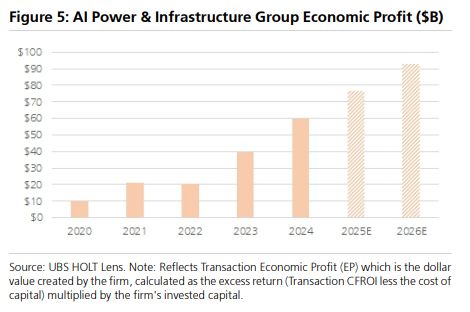

同时,其经济利润(Economic Profit)在过去四年以超过50%的复合年增长率增长。超过一半的公司在CFROI年度改善方面排名前列,且绝大多数公司在衡量未来现金流增长潜力的“增长因子”上排名靠前。

估值扩张与市场预期

伴随强劲的股价和基本面改善,这些AI“卖铲股”的估值倍数也确实有所扩张。瑞银的HOLT模型显示,该股票组合的经济市盈率(Economic P/E)按市值加权计算,已从2023年11月的约25倍,扩张至2024年11月的近30倍,目前则已接近35倍。

这一估值水平虽然仍低于“科技七巨头+博通”组合,但已显著高于更广泛的市场基准,反映了投资者对未来增长的乐观情绪。然而,高估值背后,市场究竟消化了多少增长预期?

瑞银利用其HOLT框架进行了逆向推导,发现市场对这些公司的长期增长预期并不像其股价表现那样激进。分析显示,市场目前为这约60家工业股定价的长期(未来4至10年)年均复合销售额增长率(sales CAGR)平均为6%。

作为对比,应用同样框架分析“科技七巨头+AVGO”组合,市场为其定价的平均长期销售增长率为9%。这表明,相对于直接的AI技术公司,市场对提供基础设施的工业企业的长期增长预期更为保守。

个股分化:高预期与低预期的两极

尽管平均预期温和,但不同公司之间的市场预期差异巨大,呈现出明显分化。瑞银报告重点分析了三个案例:Bloom Energy(BE)、First Solar(FSLR)和Schneider Electric(SCHN)。

Bloom Energy(BE):高预期的代表。 由于其固体氧化物燃料电池能为电网紧张的数据中心快速提供现场电力,BE股价今年以来飙升超过400%。市场为其定价的长期年均销售额增长率高达约14%,是整个组合中的显著高位者。这意味着投资者对BE的未来寄予厚望,同时也面临着期望无法兑现的风险。

First Solar(FSLR):低预期的极端。 尽管同样受益于清洁能源需求和美国能源政策,市场为FSLR定价的长期年均销售额增长率却接近于零(低于1%)。这反映了市场对其历史业绩不稳定、以及未来利润率可能因税收抵免政策变化而波动的担忧。这种极低的增长预期,可能为那些相信其增长潜力被低估的投资者提供了机会。

Schneider Electric(SCHN):温和预期的中间派。 作为欧洲市场AI数据中心基础设施和电源解决方案的领先供应商,SCHN约有20%的收入来自数据中心。该公司有持续创造价值的良好记录。市场为其定价的长期年均销售额增长率约为5%,处于组合中的“中游水平”。这一预期相对其稳健的行业地位和战略合作(如与Nvidia和微软的合作)而言,显得较为中性。

相关文章

卢拉强力反击特朗普!50%关税让美国汉堡涨价

当地时间7月9日,美国总统特朗普宣布自8月1日起,对所有巴西商品征收50%关税,创下美国对单一国家征税的最高纪录。 对此,巴西总统卢拉24小时内打出组合拳:退回特朗普信函痛斥“内容失实且具冒犯性”,并...

一夜卖出百万,北上广成交超70%,时间科技凭啥让中产男集体上头

继“中产三宝”lululemon、拉夫劳伦、始祖鸟掀起消费狂潮后,中产男的钱包又双叒被盯上了。 近日,亰东商城杀出一匹黑马——一款打着“进口专研”、“时间科技”名头的日产健康制品,单日销售总额直冲数百...

美元贬值,这次不一样

特朗普政府的关税政策充满不确定性,导致美元汇率出现显著下跌,引发全球金融市场广泛关注。 美国总统特朗普经常说希望美元贬值。在他看来,这可以降低制造业出口成本,从而促进出口,帮助减少美国巨额贸易逆差,有...

一战3300亿!卫哲:赚钱模式,彻底变了

卫哲,32岁担任500强企业的CEO,36岁执掌阿里,之后又华丽转身,创立嘉御资本,成为管理百亿资产的投资人。 在他的带领下,嘉御资本仅用十多年,就孵化出30多家独角兽企业乃至超级独角兽企业,其中包...

大成基金百亿名将遭“清仓”解聘,55%权益规模押注“三剑客”!

作为“老十家”公募之一,权益投资曾是大成基金管理有限公司(以下简称“大成基金“)亮眼的标签,如今却陷入多重考验。 一方面,昔日百亿基金经理魏庆国年内被5次“内部调整”,最近两次是11月4日、11月6日...

菲仕兰张展红:婴幼儿奶粉市场阶段性回暖 高端产品未来更有机会

中国商报(记者 周子荑)5月30日晚,履新7个月的荷兰皇家菲仕兰专业营养品中国总裁张展红首次亮相。他表示,目前婴幼儿配方奶粉市场出现阶段性回暖,未来仍存在一定的不确定性。具体而言,下线市场增速更快,线...

豫ICP备2024079567号-1

豫ICP备2024079567号-1