一天16家企业递表!香港IPO募资创3年新高

港股IPO狂飙。

近日,港交所同一天接收了16家内地企业的IPO递表申请,其中有5家已在A股上市,包括石头科技、用友网络等,股票融资热度持续火爆。

今年以来,香港股票市场融资额已超440亿美元,IPO融资额接近140亿美元,在全球资本市场中排名第一(按交易所排名)。截至6月底,上半年港股IPO募资额已经超过了2022年、2023年、2024年的全年融资规模。

一天16家企业递表

6月27日,16家企业在港交所递表,申请在港股主板上市,这16家企业全部来自内地,除了劲方医药-B、健康160、乐欣户外,其他13家都是第一次递表。

其中,16家递表企业中有5家已在A股上市,属于“A+H”上市申请,包括扫地机器人品牌石头科技、软件与智能服务提供商用友网络、智能手机ODM厂商龙旗科技、国产工业机器人解决方案提供商埃斯顿、全球前十大Fabless半导体公司之一豪威集团。

从行业分布来看,16家递表企业中,有10家来自科技行业、4家来自医疗健康行业、1家食品行业、1家消费(户外)。

Wind数据显示,截至6月29日,剔除申请失效、撤回的企业,申请港交所上市的递表企业多达188家,还有11家已通过聆讯未上市。

而“A+H”热潮是今年港股IPO融资井喷的主要推动力,目前超过30家A股企业已递交了H股上市申请,还有超过20家A股企业宣布H股上市计划。

上半年港股IPO融资井喷

据港交所相关统计,2025年以来,香港股票市场融资额已超过440亿美元,其中40多家公司实现IPO上市,融资额接近140亿美元。按交易所排名,香港市场融资额今年以来在全球资本市场中排名第一。

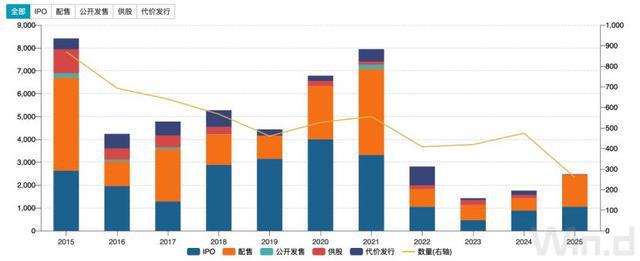

Wind数据显示,今年港股市场股票融资额已经超过去年,大幅增长的不仅有IPO融资,还有再融资配售。

截至6月29日,上半年港股市场IPO上市企业共40家,融资规模约1047亿元;配售数量171家,融资金额1379亿元,均超过去年全年。

其中,IPO上市融资企业家数并未超过2024年,但由于宁德时代和恒瑞医药等大额融资项目,平均单个IPO融资规模较大,因此上半年港股IPO融资总额不仅超过了2024年全年,还超过2023年和2022年全年,创下融资额新高。

就单个项目募资规模来看,今年以来港股募资规模超过100亿港元的IPO项目就有5个,包括宁德时代、恒瑞医药、海天味业等;募资规模20亿—100亿港元的IPO项目共有7个(包括已募资未上市的企业),包括三花智控、蜜雪集团、富卫集团、赤峰黄金、安井食品、南山铝业国际、古茗。

港交所董事总经理徐经纬表示,港股IPO今年比较活跃的主要是四大板块,分别为消费零售业、高科技、新能源以及医疗。香港市场的吸引力在于,上市公司可以接触各种类型的投资者,其中很多投资者来自美国、英国及欧洲其他地区。

相关文章

锂电池的吹哨者?中信建投电新首席再发朋友圈

11月1日,最近的卖方,孙潇雅选择了沉默;而中信建投电新首席朱玥则频频发声,俨然储能、电池的吹哨者。 就在10月31日上午,朱玥再度发声:凡是在纠结电芯电池材料公司Q3业绩多一两个亿,miss or...

始祖鸟“炸山”,伤及安踏

斑马消费 范建 昨日,安踏体育开盘大跌超过5%,很难说不是受到了始祖鸟“炸山”事件波及。 上周五的一场《升龙》烟花秀,让知名高端户外运动品牌始祖鸟倍受质疑,品牌形象大打折扣。 始祖鸟已第一时间向公众表...

黄金还要跌多久?

出品 | 妙投APP 作者 | 丁萍 头图 | 视觉中国 在一片上涨中,黄金成为了少数下跌的例外。 自2025年5月12日以来,美股迎来了一波反弹,标普500指数和纳斯达克期货分别上涨了5.27%和...

美团外卖大战战报:即时零售日订单超1.5亿,高频骑手月收入达9793元

红星资本局7月13日消息,今日凌晨,美团(03690.HK)再发“战报”,截至昨日23时36分,美团即时零售日订单量超过1.5亿。此外,美团还披露骑手收入数据称,超40万众包骑手日收入超500元,6月...

或为A股城商行唯一在任女董事长!长沙银行张曼接棒“掌门人”

新媒体运营 | 张舒惠 12月19日,长沙银行(601577.SH)披露公告,董事长赵小中因到龄离任正式提交辞呈,董事会同步选举现任行长张曼为新任董事长候选人,其任职资格待国家金融监督管理总局湖南监管...

星巴克最新财报披露!股价盘后走高,中国市场同店销售重返增长

6月初,星巴克突然放低姿态,很多非咖饮品直接砍掉5块钱。这是星巴克进入中国26年来,头一回主动降价。 再加上传了好几轮的“中国业务要卖”的风声,不少人开始怀疑:这个曾经代表“中产标配”的星巴克,在中国...

豫ICP备2024079567号-1

豫ICP备2024079567号-1