平安、华夏、浙商银行在列!五家上市行半年报集体“双杀”

这份看似趋同的业绩背后,实则隐藏着各家银行不同的挑战与抉择。本文试图描绘出它们在变局中的真实生存图景。

平安银行:阵痛与策略再平衡

先说其中体量最大的平安银行。

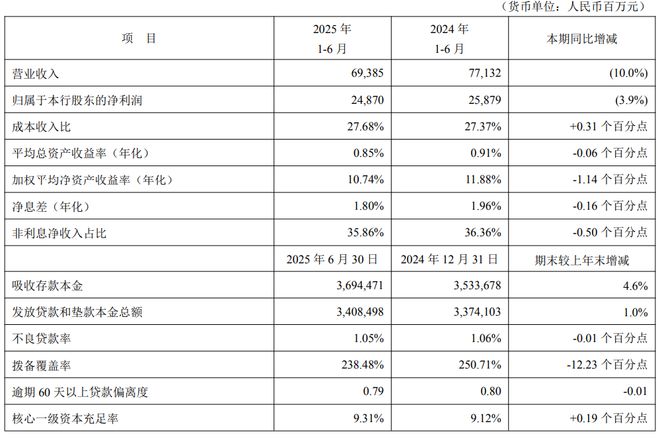

上半年平安银行实现营业收入693.85亿元,同比下降10.0%;归属于母公司股东的净利润248.7亿元,同比下降3.9%,继续延续一季度的“双降”趋势。

平安银行的营收下滑与净息差收窄密切相关。其上半年净息差为1.80%,同比下降了16个基点。

更值得关注的是其曾经引以为傲的零售业务。截至6月末,平安银行个人贷款余额为1.73万亿元,较年初有所下降;非息收入也下滑。其非利息净收入占比为35.86%,较去年同期略有下降。

在收入端“开源”不利的情况下,平安银行在“节流”上做足了文章。比如业务及管理费用同比下降了9.0%;信用及其他资产减值损失计提194.50亿元,同比大幅下降16.0%。这也是其净利润降幅远小于营收降幅的关键原因。

不过,杠杆游戏看到,平安银行仍推出了“10派 2.36”的分红方案,说明基本面尚未“翻车”,更像是在主动调整业务结构?

说到底,单纯的“节衣缩食”无法赢得未来,何时能完全调整好,才是王道。

华夏银行:盈利能力“紧箍咒”

再就是华夏银行。

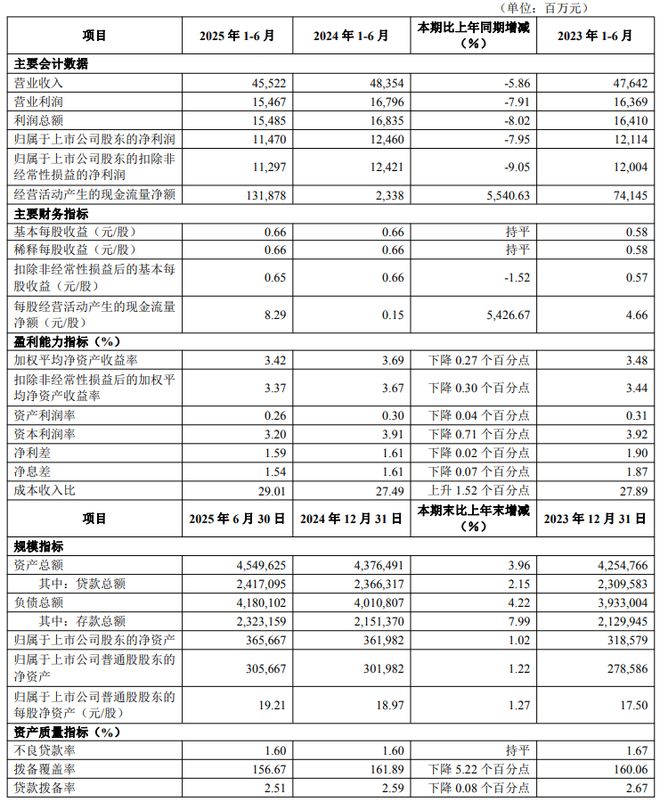

2025年华夏银行营业收入455.22亿元,同比下降5.86%;归属于上市公司股东的净利润114.70亿元,同比下降7.95%。和平安银行不一样,华夏银行的利润跌速比营收快。

上半年,华夏银行的净息差同比下滑7个基点,到了1.54%;非利息收入作为“第二增长曲线”,也未能扮演力挽狂澜的角色。

上半年,华夏银行手续费及佣金净收入虽同比增长2.55%,达到30.95亿元,但在总营收中的占比仅为6.80%

同时,受资本市场波动影响,华夏银行上半年公允价值变动损益-1.86亿元,去年同期为+29.18亿元。

不过杠杆游戏看到,华夏银行营收季度环比大幅增长50.2%,净利润季度环比也增长26.55%。是因为二季度表现太好了吗?细看之下并没有,完全是因为一季度“基数坑”挖得太深。

一季度华夏银行营收同比下滑17.73%,创近几年最大跌幅。

所以说,华夏银行若下半年能延续二季度的势头,或许才能算是真正的“惊喜”。

浙商银行:净利润环比跌七成

相比之下,浙商银行上半年的表现可能更让人揪心。

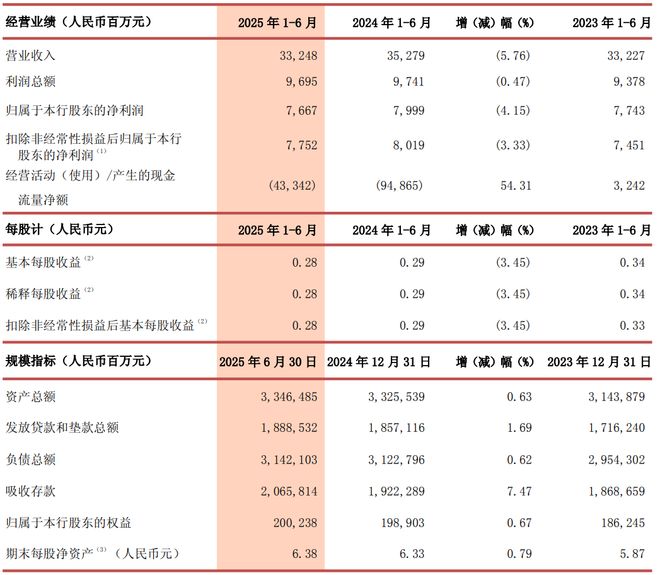

财报披露显示,上半年浙商银行营业总收入332.5亿元,同比下降5.76%。季度环比也下降5.62%;净利润76.67 亿元,同比下降4.15%,季度环比大跌71.12%,近乎“腰斩再腰斩”。

浙商银行的业绩压力,同样源于息差收窄和非息收入下滑的双重冲击。尤其是非利息净收入。上半年其该业务收入102.02亿元,同比下降了12.33% ,导致其在总营收中的占比也从高位回落至30.68%。

作为以浙江民营经济为主要服务对象的银行,浙商银行的业绩大幅下滑可能反映出当地中小企业在经济下行周期中面临的巨大压力。该行每股经营现金流量为-1.5781元,现金流表现也令人担忧。

好在目前浙商银行的资产质量总体保持稳定,但市场对其未来风险的关注并未减少。如何在坚持自身特色的同时,更好地平衡创新与风控,提升盈利的稳定性或是其需要面临的“关键课题”。

贵阳银行:营收降幅居首

接下来两家是城商行,先说贵阳银行。

贵阳银行作为贵州省唯一的省级城商行,其命运与区域经济深度绑定。2025年上半年,该行营收和利润的下滑幅度在五家银行中均居于前列。报告期内营业收入65.01亿元,同比大幅下降12.22%;归母净利润24.74亿元,同比下降7.2%。

究其原因,一方面,如上面杠杆游戏提到的,贵阳银行深耕贵州区域市场,地方经济复苏节奏直接影响其信贷需求与资产质量。

若当地企业经营压力未完全缓解,对公贷款不良率抬头,拨备计提增加会直接侵蚀利润。

另一方面,贵阳银行业务结构也是过度依赖传统存贷,中间业务(理财、投行等)拓展乏力。在行业息差收窄的大背景下,营收增长自然“使不上劲”。

还值得注意的是,截至6月末,贵阳银行的不良贷款率1.70%,较年初有所上升。

这与其高度集中的贷款结构密切相关。

数据显示,贵阳银行的贷款高度集中于贵州省内,且对公贷款占比高达84.66%,个人贷款占比仅15.34% 。其对公贷款又主要投向了建筑业、房地产业、批发零售业等周期性较强的行业。

这种业务结构的单一化,是贵阳银行长期发展的“阿喀琉斯之踵”。而转型之路也注定漫长而艰难。

厦门银行:结构调整之困

最后是厦门银行。

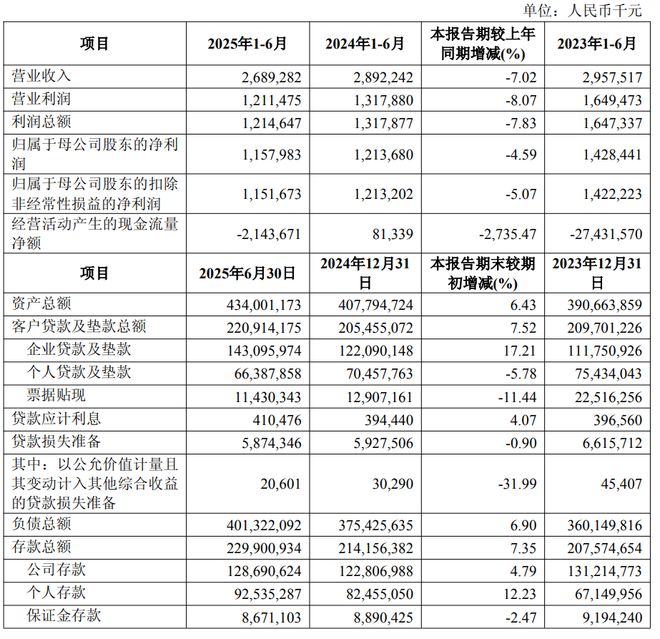

上半年厦门银行营业收入26.89亿元,同比下降7.02%;归母净利润11.58亿元,同比下降4.59% 。

在杠杆游戏看来,作为一家立足海西、具有台资背景的城商行,厦门银行的业绩表现与区域经济和自身业务结构相关。净息差持续承压就不多说了,今天重点说贷款。

过去,厦门银行的零售贷款,特别是个人住房贷款占比较高。但在房地产市场深度调整和居民信贷需求疲软的背景下,零售业务增长乏力,甚至出现了个人贷款规模的收缩。

为此,厦门银行在2025年将战略重心转向对公业务,提出要“全力提升对公一般贷款的增量” 。但对公业务的拓展,尤其是在当前企业有效需求不足的情况下,竞争异常激烈。

好的一面是,厦门银行的资产质量堪称优异。截至6月末,其不良贷款率0.83%,资产负债率92.47%。

对于厦门银行这样的区域性银行来说,未来的道路或许不在于追求规模的“大而全”,而在于深耕区域、做精专业,在特定的细分领域建立起难以被复制的护城河。

综上,把五家银行的表现串起来看,“营收利润双降” 是表象,背后是银行业的转型阵痛与结构分化。息差收窄的大背景下,各家银行的“病症”不尽相同。

银行躺着赚钱的时代也过去了,未来拼的是真正的客户经营能力和风险管理“内功”。

相关文章

产品价格承压 硕世生物净利骤降

刚创下年内股价新高后,硕世生物(688399)交出了一份业绩大幅下滑的中报答卷。硕世生物2025年半年度报告显示,公司上半年实现营业收入约为1.76亿元,同比下降1.05%;对应实现的归属净利润约为3...

行业低谷期,市值145亿元造纸公司拟豪掷110亿元投资,资产负债率已超65%

本报(chinatimes.net.cn)记者何一华 李未来 北京报道 日前,仙鹤股份(603733.SH)发布公告称,公司与四川省合江县人民政府签署《竹浆纸用一体化高性能纸基新材料项目投资协议书》...

刚刚,杀出个医药大白马,超越恒瑞医药!

一波未平,一波又起。 最近,科伦药业正值多事之秋。 2025年7月,公司有两种药品的相关批号依申请被注销。而在此之前,科伦药业的业绩才刚“翻车”不久。 2025年一季度,公司营收和净利润双降,营收同...

这家券商遭易方达、巴克莱抢筹!均到举牌线

H股的中原证券竟遭遇两大机构抢筹。 近日,港交所披露,来自河南的中州证券(01375,即中原证券的H股)备受机构青睐,该公司同时被公募巨头易方达基金和英国第三大银行(以资产计)巴克莱银行(Barcl...

居然智家公告:汪林朋在家中不幸身故

7月28日晚,居然智家(000785.SZ)发布公告称,公司收到公司实际控制人、董事长兼CEO汪林朋家属的通知,汪林朋于2025年7月27日在家中不幸身故。 居然智家在公告中对汪林朋的工作给予了高度评...

高管频换,业绩下滑,159岁的雀巢如何讨喜年轻人?

全球商业界或许都存在一个疑问:谁能在全球最大食品饮料公司董事长位置上坐满三年? 9月17日,瑞士巨头雀巢(Nestlé)董事会宣布,在公司工作46年的保罗·薄凯(Paul Bulcke)决定提前卸任董...

豫ICP备2024079567号-1

豫ICP备2024079567号-1