连破六个“千亿”!债券ETF规模再创新高,会否超过股票ETF?

11月3日,债券ETF规模正式突破7000亿元,成为这类品种年内突破的第六个“千亿”关口。从券商中国记者梳理来看,债券ETF发展呈现出以下亮点:

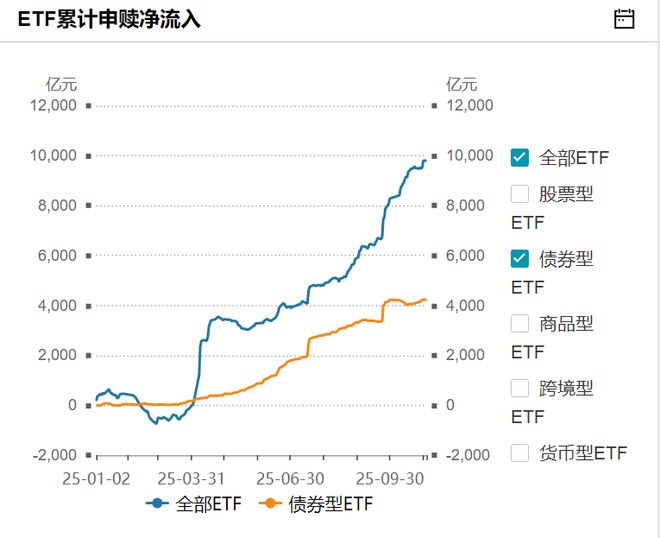

一是债券ETF当前的7000多亿规模,有逾70%是2025年实现的增量规模;当前的53只产品中有32只是年内新成立的产品,占比超过60%。二是全市场ETF年内累计申购净流入9800亿元左右,其中有4232.51亿元来自债券ETF。

有基金公司和券商中国记者表示,后悔早几年没有布局债券ETF,如今看来可能是错过了一个很好的发展窗口。受访人士对记者表示,债券ETF“总规模破万亿、单只规模破千亿”可能很快就会出现。从底层资产基础维度来看,债券ETF规模在理论上有望超过股票ETF。但在现实中,这与主动管理型债券基金的业绩以及债券ETF的管理成本等因素有关。

30只债券ETF规模超百亿

Wind数据显示,截至11月3日债券ETF总规模突破7000亿元,为7000.44亿元,是这一品种继9月下旬后规模再次增加千亿元。数据显示,9月22日前后,债券ETF规模突破6000亿元大关。早在7月时债券ETF规模接连突破4000亿元和5000亿元,6月突破3000亿元,2月突破2000亿元。即说,2025年以来债券ETF规模已接连突破六个“千亿”关口。

分解来看,债券ETF总规模的增长源自两方面:一是债券ETF产品数量增长,二是单只产品规模的增长。根据Wind统计,截至11月3日债券ETF产品数量已增加到了53只,较年初增长了32只。53只产品7000.44亿元的总规模中,有5200.58亿元是年内增量规模,占比74.29%。从单只产品规模看,截至11月3日,53只产品中有30只规模突破百亿元,占比56%。

具体看,30只“百亿”规模的债券ETF中,有9只产品的规模在200亿元以上,最大的是海富通基金旗下的短融债ETF,规模在650亿元以上。紧跟其后的是博时基金旗下的可转债ETF、富国基金旗下的政金债券ETF、鹏扬基金旗下的30年国债ETF,规模分别在580亿元、400亿元、300亿元以上。

随着规模和数量迅速增长,债券ETF的品类也在趋于丰富。53只产品中目前已涵盖了可转债、国债、公司债、科创债、信用债、城投债等品类。其中,平安基金、易方达基金和南方基金旗下的公司债ETF,规模均在200亿元以上。从数量上说,品种数量最多的是今年下半年陆续成立的科创债ETF,目前一共有24只,成立时总规模不足700亿元,目前已超过2500亿元。

其中,嘉实基金的科创债ETF嘉实201.40亿元,是目前唯一一只规模在200亿元以上的科创债ETF,鹏华基金、招商基金、华夏基金、汇添富基金、广发基金、国泰基金、华泰柏瑞基金、工银瑞信基金等10多家公募旗下的科创债ETF,规模均在100亿元以上。

偏债多资产ETF或是接下来布局趋势

进一步看,债券ETF规模和数量齐齐增长背后,是申购资金的持续介入。根据Wind统计,年内以来债券ETF的申赎整体上延续着净流入态势,即便是2月初到4月初全市场ETF净流出那段时间,债券ETF依然维持净流入。截至10月3日,全市场ETF累计申购净流入9800亿元左右,其中有4232.51亿元来自债券ETF。

具体看,53只债券ETF中有45只年内实现资金申购净流入,20只产品的净流入在百亿元以上。短融ETF净流入逾360亿元,助推总规模超过了660亿元,是全市场总规模最大的债券ETF。30年国债ETF年内申赎净流入近270亿元,公司债ETF易方达、上证公司债ETF、科创债ETF嘉实等产品的申赎净流入规模,均超过160亿元。

“债券类ETF当前的发展,类似于几年前的股票ETF,规模上升很快。从布局品类来看,偏债固收类的多资产ETF可能是接下来的布局趋势,比如投资范围包括90%的债券和10%股票。但布局这类的公司,大概率依然以具有先发优势的基金公司为主。”北京一位公募品牌营销人士对券商中国记者称。

从公司布局情况来看,当前的53只债券ETF来自28家基金公司,布局最多的是海富通基金,旗下一共有6只债券ETF,合计规模在1200亿元以上。其次是博时基金,旗下债券ETF规模也在1000亿元以上。除此之外,其他26家基金公司,包括华夏基金、易方达基金、富国基金等大型公募,旗下债券ETF规模均在600亿元以下。

“我们公司早期不搞债券ETF,现在想想真是有点后悔。”该高管对记者说道,早些年他所在的公募在招聘固收投研人员时,面试过一位资深的债券投研人士。当时重点是研究固收投资,做的是普通固收品种,也有过开发债券ETF的想法。“当时这位债券投研人士不愿意搞,我们也就不往这方面去发力,现在看来是错过了很好的发展窗口。”一家中小公募的高管对券商中国记者表示。

债券ETF规模理论上有望超过股票ETF

在基金公司持续布局和规模迅速增长之下,市场有观点称债券ETF的规模未来可能会超过股票ETF规模。从公开数据来看,截至2025年8月末我国债券市场托管余额192万亿元,稳居全球第二位;截至2025年10月28日,A股上市公司总市值突破118万亿元。

“债券ETF的规模逐渐上来了,这些产品的运营情况,会给后面的发展带来一定参考。目前我负责的FOF投资,重点跟踪的也是债券RTF。同样是一定规模的债券产品,普通债券基金可能是机构定制品种,对其他投资者的申购额度会很小,比如一天十万元这样,对我们来说这样的申购并不是很方便。”一位公募FOF投资人士对券商中国称。

根据券商研究分析,债券ETF作为债券指数基金,和债券指数基金一样具有资产配置及趋势交易作用。但由于债券ETF可以支持场内交易,转融通及质押回购等交易方式,其交易更加灵活、效率更高且可以带杠杆、信息透明度高。和普通场外债券指数基金相比,债券ETF额外增加了以下的投资策略:

首先是一二级市场价格套利。债券ETF实行“T+0”制度,投资者当日买入即可确认,且可以当日卖出或赎回,当一二级市场价格存在套利空间时间,有利于投资者进行套利交易。相比于场外基金T+1日确认份额,赎回可能在T+3甚至更晚到账,债券ETF的买卖效率高。

其次是日内T+0交易。投资者通过多次捕获盘中指数波动的波段机会,可以进行数次ETFT+0回转交易,赚取日内收益。

再次是可质押回购加杠杆。和普通债券指数基金不同,投资者可以将持仓中的债券ETF申请进入质押库,通过质押进行主动加杠杆。一般情况下,开放式基金的杠杆率为不超过140%,投资者通过自行质押可提升杠杆率。需要注意的是,债券ETF要进行质押的前提是本身没有实施杠杆。

“债券ETF规模增加速度的确很快,‘总规模破万亿、单只规模破千亿’很快就能看到。”前述公募高管表示,从底层资产来看债券标的的规模远远大于股票资产。从这点来看,债券ETF规模在理论上有望超过股票ETF。但从现实情况来看,这要观察两个因素:一是主动管理型债券基金的业绩,如果主动型债基的业绩没能呈现出优于被动基金的优势,资金会持续转向债券ETF,这个思路和近些年股票ETF大发展是一致的。二是管理成本。如果被动投资的费率和运营成本持续降低,债券ETF有望持续受到青睐。

相关文章

双节理财收益窗口收官,存款“搬家”潮隐现:利率下行期居民钱袋子该往哪放?

而今年理财公司主推的多为存续理财产品,以亮眼的历史收益表现吸引投资者目光。北京银行工作人员告诉时代周报记者,(我们行)没有特定为国庆发行的产品,并同时推荐了另外几款业绩较好的产品。“虽然现在买国庆期间...

36万亿险资大调仓!上半年股票持仓净增6400亿,债券占比超51%创新高

图源:图虫创意 近日,金融监管总局公布2025年二季度保险公司资金运用情况。截至二季度末,保险公司资金运用余额突破36万亿元,达36.23万亿元,同比增长17.39%。整体来看,债券占比超51%,创...

LABUBU身价暴涨,投资价值超黄金?

黄金价格高位震荡之时,一个“丑娃”却身价暴涨。 泡泡玛特旗下潮玩IP“LABUBU”的二级市场价格持续飙升——发售价599元的Vans联名款玩偶如今在“得物”平台上标价约3万元;一款标注为初代收藏级...

重估•重构•重燃 第十二届富国论坛激辩资产配置与AI革命双主线

2025年5月23日,第十二届富国论坛在苏州隆重召开。本届论坛以“重估·重构·重燃——AI驱动下的中国资产价值跃迁”为主题,汇聚浙江大学机器人研究院名誉院长谭建荣、中国国际贸易学会中美欧研究中心主任何...

存款跌破1%,半价房没人买,我家的钱放哪儿?

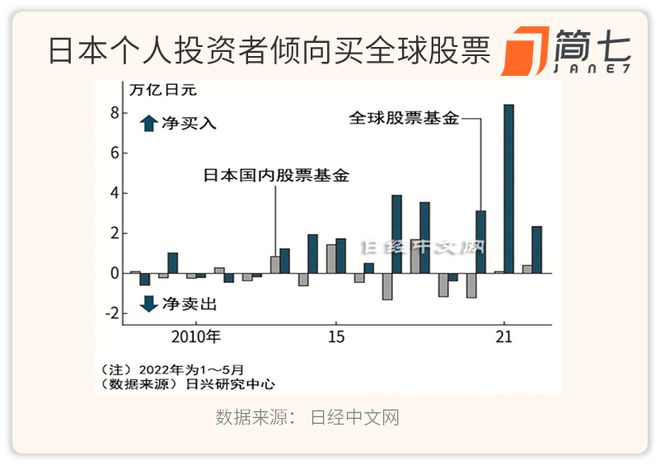

那股市呢? 经历「失落的三十年」后,日本人对本国股市的信心非常低,常年只有约10%的资金投进去。 直到最近几年,随着政府推动上市公司加大分红、回购,日经指数才开始重新有点人气——不过本国散户依旧更偏好...

利率跌破“1”字头,未来如何守护钱袋子?

作者 | 同逍 发现没有,把钱存进银行这件事,正在变得越来越“亏”? 很多人可能没留意到,我们现在的存款利率,已经是建国以来的最低水平,而且还在不断往下跌。 5月20日,多家银行宣布下调人民币存款利...

豫ICP备2024079567号-1

豫ICP备2024079567号-1