当前仍是布局好窗口!一位“稳健派舵手”的高分答卷

以长期主义为舟,以胜率优先为桨,是银华基金基金经理和玮在波动市场中获取持续回报的核心密码。

银华基金基金经理 和玮

当A股市场在芯片、机器人、固态电池等热门科技题材中反复轮动时,总有少数基金经理能超越短期噪音,以长期视角锚定价值方向。银华基金“长期绝对收益团队”团队长和玮,正是这样一位独特的“稳健派”舵手。十七年证券从业积淀,从TMT研究员到资深基金经理,他将宏观研判与基本面深度交融,在资源品、新能源等方向上开创了一条追求“高胜率、低波动”的差异化投资路径。如今,他携全新浮动费率基金银华鑫禾开启新篇章,通过更深度的利益绑定机制,力争为投资者实现稳健增值。

自上而下构建投资框架,团队协同筑牢能力圈

和玮的投资框架,蕴藏着一条清晰的“进化轨迹”。清华大学电子系本硕的工科背景,赋予他对科技与能源产业的天然敏感;2008年任职易方达TMT研究员阶段,奠定了他对成长与周期板块的双重认知;2010年加入银华基金后,从行业组长到资深基金经理,每一步都为他的投资系统注入宝贵养分。

和玮有着长期丰富的社保管理经验。“社保管理的经历对我而言,是一次关键的‘认知升级’。”和玮在访谈中提到,这类大体量、长周期资金的管理要求,使他更能跳出单一行业视角,转向“宏观+中观+微观”的自上而下研判,最终沉淀为“宏观视角+基本面趋势+安全边际”的核心框架。他坚持选择基本面驱动的股票,注重买入价格,先看胜率再看潜在收益率。

“投资者真正需要的不是短期极致收益,而是‘拿得住’的持有体验。”和玮坦言,比起故事多大、空间多广,他更在意“这只股票能不能赚钱”,估值过高、交易拥挤的赛道标的,即便再热门也不会重仓,“宁肯在泡沫期舍弃锐度,也要守住稳健的底线”。

支撑这套框架的,是他背后“长期绝对收益团队”的协同力量。团队4名核心成员背景互补:和玮深耕TMT与周期,胡银玉有11年医药化工研究经验,王丽敏擅长消费领域,杨丹聚焦红利方向。

独行快,众行远。在投资的孤旅中,专业的伙伴是穿越迷雾的灯塔。

“我们公司研究部有50多人,投研人员配置的密度在业内靠前,这为团队提供了坚实的平台支持。”和玮解释道,“结合团队内部充分的沟通机制,我们能有效覆盖能力圈之外的领域,从而实现‘核心能力圈突出、辅助领域不缺位’的目标。”

严控回撤斩获超额收益,打造高满意度客户持有体验

投资框架的有效性,最终要靠业绩来验证。和玮的代表作银华沪深股通A(008116),用连续四年的稳健表现,交出了一份亮眼的答卷。截至2025年上半年末,银华沪深股通A近三年单位净值增长率为24.08%,位居全市场同类型基金前3%分位数。自2022年至2024年度,该只产品每年超额收益为3—12个百分点(数据来源:收益率及超额收益数据源自基金定期报告,截至2025.6.30;收益率排名数据源自银河证券,同类型基金为偏股混合型基金,收益率具体排名37/1343,近三年统计区间为2022.7.1—2025.6.30)。这只基金用业绩打破了“稳健即平庸”的刻板印象。

市场总在讨论“如何赚快钱”,但“如何持续赚钱”才是更值得关注的命题,毕竟前者靠运气的成分居多,而后者才是投资框架有效性的真正试金石。

和玮提到,他的布局从不追逐短期热点,而是以2—3年为周期锁定高确定性方向。例如有色金属板块,自2021年底开始逐步关注,截至2024年末占股票投资市值比已超77%,其间有色金属板块表现突出(数据来源:基金定期报告,2024年末有色金属板块占股票投资市值比77.48%,截至2024.12.31,行业分类为中信一级);2025年上半年,他又从左侧布局的思维出发关注光伏龙头,电力设备及新能源板块占比跃升至55.57%(数据来源:基金定期报告,截至2025.6.30,行业分类为中信一级),截至9月末,Wind数据显示该板块年内涨幅超40%,精准把握了行业投资机会。真正的预见,是在无人问津时播种,而非在人声鼎沸时狂欢。

比收益更难得的,是他对回撤的严控。“我们把风控融入投资框架的每一步。”和玮解释,他的风控逻辑围绕“基本面、估值、交易”三要素展开:基本面维度,不仅看当下行业与公司质地,更预判宏观演绎方向,比如投资有色金属时便提前研判美元信用走弱的长期趋势;估值维度,不只看PE、ROE,更重视PB与终局视野,比如判断电解铝企业会逐步提升分红率,便以全周期ROE评估其价值;交易维度,重点关注标的要么价格足够低、能以时间换空间,要么处于预期底部抬升阶段,避开交易拥挤的高点。

风险控制不是收益的对立面,而是长期收益的“保护伞”,因为少一次大幅回撤,就多一分复利增长的可能。

这份稳健,最终转化为投资者的“舒适体验”。“很多基金净值创了新高,但基民未必能拿到收益,因为中途扛不住波动就赎回了。”和玮说,他追求的是“让投资者偶尔想起,常被忘记”的产品,即买的时候觉得放心,买完后不用频繁关注,长期下来有望获得稳健回报。

洞见资源品重估机遇,新基银华鑫禾乘势而发

站在2025年的市场节点,和玮的目光依然聚焦在他深耕多年的资源品与新能源赛道。“在全球化过程中,资源品的价值正在重估,这是一个长期确定性的方向。”他从三个维度拆解这一逻辑:流动性上,全球货币信用泛滥与风险事件频发并行,资源品作为抗通胀资产的价值凸显;稀缺性上,海外资源品企业资本开支保守,国内电解铝等品种受能耗政策限制产能,供给刚性增强;必要性上,全球再工业化与新能源转型,让铜、铝、黄金等资源品成为“工业血液”,需求持续增长。以铜为例,新能源车、数据中心、电力传输均离不开铜,而全球铜矿扩产有限,库存处于历史中低位,价格“易涨难跌”的属性显著。

新能源领域,他看好光伏。他确信,长期双碳目标下,中国光伏企业的全球竞争力不会削弱,行业未来增长空间依然广阔。

这种布局逻辑,也将延续到新发基金银华鑫禾中。作为与持有时间、业绩挂钩的浮动费率产品,其费率规则明确:持有不足一年按1.20%年费率收取;持有超一年后,若年化超额收益率超6%且收益为正,管理费升至1.50%,若超额收益率低于-3%,则降至0.60%。

“我们不把高收益作为首要目标,更不会单纯为追求浮动管理费而承担额外风险,核心是做好投资者持有体验。”和玮还强调,唯有控制好回撤、力争带来长期稳健增值,让投资者满意,才能形成良好互动、实现长期陪伴,这才是正确方向。

从时机来看,他认为当前仍是布局主动权益基金的好窗口。年内DeepSeek大模型、外部战略合作伙伴等事件的不断催化,提升了对中美关系“力量天平”变化的乐观度,预计海外资金或将逐步提高对中国资产的配置权重。在消费托底、地产托底以及“反内卷”等一系列政策的引导下,中国经济也将逐步走出通缩。“中国资本市场长期具备‘走牛’的基础。”和玮说,银华鑫禾除配置A股外,还将港股市场纳入投资范围,进一步分散风险,捕捉估值洼地机会。

做长期正确的事,追求有质量的增长

十七年投资生涯,和玮最深刻的感悟是“知行合一”。“市场上优秀的人很多,大家都懂基本面分析,也都勤奋,但真正难的是在短期诱惑面前守住原则。”他回忆,2023年市场对周期品分歧巨大时,他通过跟踪库存、开工率、商品价格等数据,确认有色板块基本面健康、估值安全,最终坚持持仓,而不是随市场情绪抛售;2025年尽管科技股短期收益诱人,他也没有盲目参与,“与其让投资者承受巨幅回撤,不如选择波动更小、胜率更高的方向”。

投资中最难的不是“知道”,而是“做到”。当市场情绪裹挟着短期利益扑面而来时,守住原则比追逐机会更需要勇气。

这份坚持与银华基金“做长期正确的事”的企业文化高度契合。银华基金拥有实力强劲且稳定的投研团队,为基金经理提供了坚实的平台支撑。和玮说,公司不会用短期排名考核基金经理,而是鼓励大家深耕能力圈,这让他能沉下心来布局2—3年周期的机会,而非追逐季度性热点。

“投资不是百米冲刺,而是一场马拉松。”和玮在访谈尾声提到,银华鑫禾的目标不是短期业绩排名,而是为投资者创造“有质量的增长”,既要获得合理的收益,又要控制波动,让更多人能通过长期投资分享中国经济与资本市场的发展红利。这份对“稳健”的坚守,或许正是他在变幻莫测的市场中,始终能与周期共舞、为持有负责的核心密码。

和玮履历:硕士学位。曾就职于易方达基金管理有限公司,于2010年3月加入银华基金,历任行业研究员、基金经理助理、投资经理、社保基金组合投资经理助理、社保基金组合投资经理。曾担任银华恒利灵活配置混合A/C(2018.8.9-2021.12.24)、银华盛利混合发起式A(2018.12.13-2020.6.18)基金经理、银华裕利混合发起式(2022.8.9-2025.8.4)基金经理。现管理基金如下:银华沪深股通精选混合A(2020.5.14起)、银华沪深股通精选混合C(2023.11.24起)。

和玮现管理基金业绩如下:

银华沪深股通精选混合A于2020年5月14日成立,2021年、2022年、2023年、2024年、自基金合同生效起至今的净值增长率依次为-9.27%、-12.86%、1.50%、16.88%、18.12%,同期业绩比较基准收益率依次依次为0.01%、-16.80%、-10.23%、10.07%、2.46%。

银华沪深股通精选混合C于2023年11月24日成立,2024年、自基金合同生效起至今的净值增长率为16.41%、27.54%,同期业绩比较基准收益率为10.07%、6.77%。

相关文章

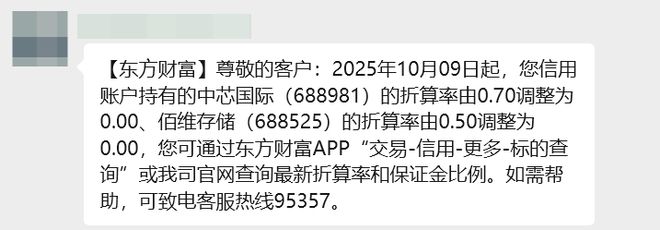

多家券商出手调整!一波股票两融折算率降为0,是何原因?

财联社10月9日讯(记者 高艳云)两融折算率一下子调整为0,今天一些个股的变化很是吸引了市场关注。 10月9日,有投资者反馈,接东方财富证券短信告知,自当日起,信用账户持有的中芯国际(688981)的...

郑州银行2025年三季度业绩稳健增长,资产规模增速创同期新高

面对复杂多变的外部环境,郑州银行交出了一份资产规模突破7400亿元、增速创下新高的三季度业绩答卷。 10月30日晚间,郑州银行发布2025年三季度业绩报告。前三季度,该行在规模增长、盈利提升、服务实体...

一看就懂!挑选基金的十大指标

1.基金经理 看什么:从业年限、管理该基金的时长、投资理念、管理过的所有产品历史业绩、是否频繁跳槽。 为什么重要:买基金就是买基金经理,尤其是主动管理型基金。一位经验丰富、历经牛熊、风格稳定的基金...

商业银行科技金融破局——基于科技型企业生命周期的金融供给系统解法

科技创新是驱动中国经济高质量发展的核心引擎。在中央“科技强国”战略指引下,商业银行特别是国有大行肩负服务支持科技型企业的关键使命。然而,从企业生命周期视角审视,科技型企业面临初创期信贷可得性不足、成...

如何看待股份制商业银行前三季度业绩

今年以来,市场化程度高、体制机制灵活的全国性股份制商业银行经营业绩趋于平缓。从前三季度盈利表现看,除了浦发银行营业收入、净利润均实现正增长之外,其他8家上市股份制银行的营业收入或净利润均出现不同程度的...

机遇与挑战并存,人工智能赋能金融改革创新?

人工智能(AI)发展和治理是全球热门议题,也是2025陆家嘴论坛的必答题。 在AI深刻影响各行各业的当下,它给金融行业带来了哪些机遇与挑战?将在哪些领域加速推动金融改革创新?金融监管机构如何构建人工智...

豫ICP备2024079567号-1

豫ICP备2024079567号-1