并购重组新规落地,四个“首次”成关键词

近日,中国证监会公布了实施修改后的《上市公司重大资产重组管理办法》,提出多个“首次”,并鼓励私募基金参与上市公司并购重组。

并购重组新规落地

此次公布实施的新规,是为落实“并购六条”,在简化审核程序、创新交易工具、提升监管包容度等方面做出配套规定,创新性地设计了多个“首次”。其中包括首次建立简易审核程序;首次调整发行股份购买资产的监管要求;首次建立分期支付机制;首次引入私募基金“反向挂钩”安排。

在这些举措中,“建立简易审核程序”的规定引起格外关注。新规明确提出,对上市公司之间吸收合并,以及优质大市值上市公司发行股份购买资产,实行“2+5+5”审核机制,即2个工作日内受理、5个工作日内完成审核、5个工作日内完成注册。通过简化审核流程,大幅提升交易效率和便捷度。

新规还首次调整了发行股份购买资产的监管要求,在规则上提高对财务状况变化、同业竞争和关联交易监管的包容度,降低了上市公司并购的制度性成本,增强了对科技创新行业并购等的监管适应性。

此外,新规首次建立分期支付机制,能满足上市公司视后续标的经营状况灵活调整支付股份数量的需求。新规明确,私募基金投资期限满48个月的,锁定期限可相应缩短,有助于鼓励私募基金参与上市公司并购重组。

业内人士表示,重组新规将在更大程度上提振市场各方信心、提升并购积极性。市场化与法治化兼具的制度设计,正在推动上市公司利用并购重组步入高质量发展的新阶段。

并购重组活跃度有望提升

一系列利好政策持续释放,上市公司并购重组的积极性不断提高。

自去年“并购六条”发布以来,并购重组的市场规模和活跃度均大幅提升,沪深两市已披露资产重组超1400单,其中涉及重大资产重组超160单。2025年以来,已披露资产重组超600单,是去年同期的1.4倍。其中,重大资产重组约90单,是去年同期的3.3倍;已实施完成的重大资产重组交易金额超2000亿元,是去年同期的11.6倍。

业内人士普遍认为,并购重组新规的发布,有望进一步提升并购重组市场的活跃度。

中金公司分析师表示,可重点关注四个方向:一是科创龙头做优做强,本轮并购重组政策将进一步加大对科技创新企业的支持力度;二是传统板块的产业整合趋势,结合历史数据,行业集中度偏低的领域,企业并购重组意愿相对较强;三是新形势下国央企市值管理意愿有望提升;四是未上市企业的多元选择,近年在IPO环境发生变化的情况下,不少未上市公司也可选择并购重组作为公司方向性考量。

相关文章

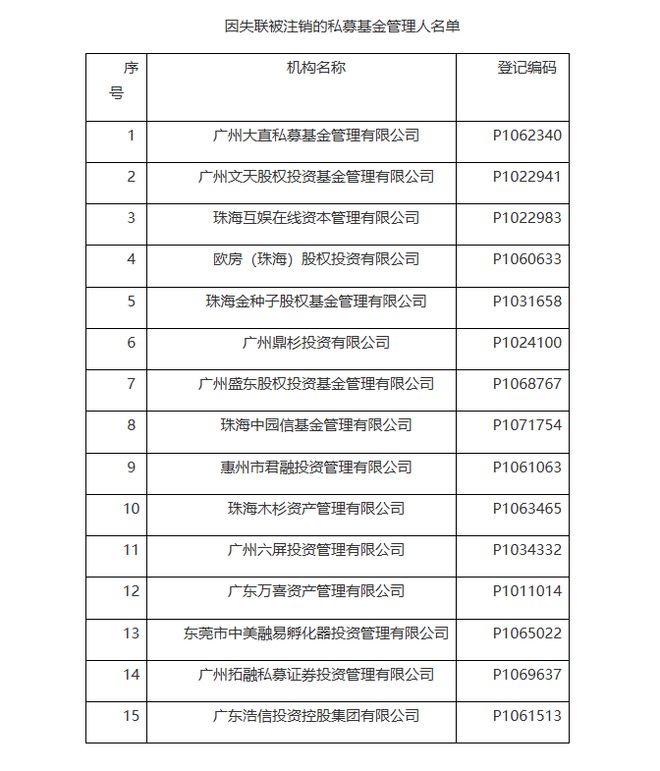

又有15家私募机构被注销!

私募基金管理人加速“出清”。 近日,中国证券投资基金业协会(下称“中基协”)发布关于注销第四十三批失联私募基金管理人登记的公告,广州大直私募基金管理有限公司等15家私募基金管理人达到公示期满一个月且未...

邓晓峰、冯柳、夏俊杰、董承非等百亿私募大佬三季度重仓股出炉!

截至2025年10月31日,A股公司2025年三季度报披露基本进入尾声,多位知名百亿私募基金经理也现身在A股的前十大流通股东当中。 为了给读者提供一些参考,笔者梳理出了冯柳、邓晓峰、卓利伟、夏俊杰、董...

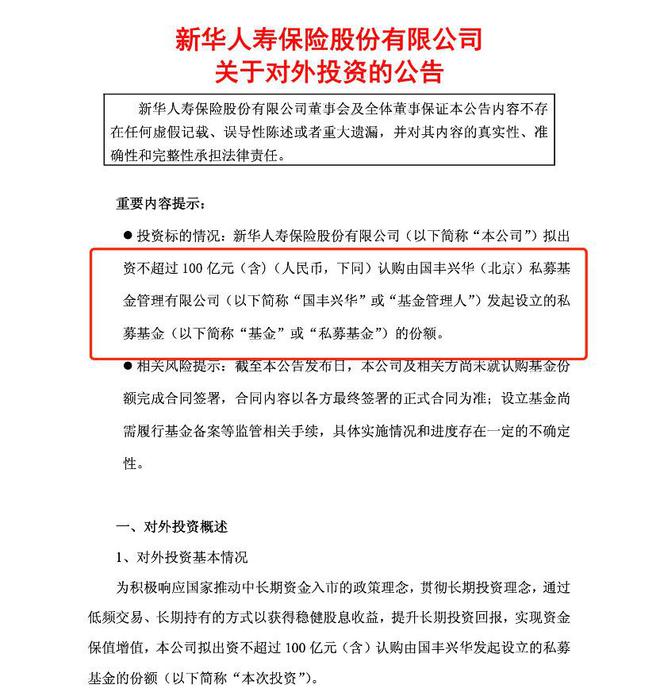

险资长期投资改革试点已投近2000亿,再入市200亿,精准灌溉中证A500成份股

财联社4月30日讯(记者 闫军)继500亿元投向A股与港股市场后,新华人寿与中国人寿再次出手加大股市投资。 4月29日,新华保险公告称,公司与中国人寿拟各出资100亿元认购由国丰兴华发起设立的私募基金...

ETF总规模破5万亿!国家队、高毅、林园、东方港湾均下重注!

今年以来,ETF基金(交易型开放式指数基金)规模增长迅速。8月25日,全市场ETF规模站上5万亿大关。截至9月5日收盘,全市场ETF规模约为5.13万亿元。其中,股票型ETF总规模高达约3.45万亿元...

私募基金大举买入!跻身多只ETF前十大持有人

近期,公募ETF(交易型开放式指数基金)这类投资工具频繁获得各路资金的关注。记者注意到,私募机构也出现在了一些上市ETF的前十大持有人名单中。 私募排排网数据显示,截至5月29日,今年以来,共有104...

仅6位基金经理2019年来连年正收益!一家百亿私募独占双席

近年来,全球经济面临着地缘政治冲突、疫情后复苏不均衡等多重因素的交叉影响,市场环境日益复杂。Choice数据显示,截至2025年11月21日,尽管A股、港股、美股市场在2024年、2025年至今都实现...

豫ICP备2024079567号-1

豫ICP备2024079567号-1