并购系列报道(15):中国神华收购13家企业引业内关注

近日,中国神华(601088.SH)披露向控股股东国家能源投资集团有限责任公司收购资产的交易预案。此次交易共涉及13家标的公司,业务覆盖煤炭、坑口煤电、煤化工等多个领域。受消息影响,8月18日,中国神华涨4.45%,收盘价39.23元/股。

业内人士表示,重组完成后,中国神华将在煤炭资源储备、生产技术、市场竞争力等方面实现显著提升,特别是在环保压力下,通过煤制油、煤制气等清洁能源项目的推进,进一步巩固其市场地位。

拟收购13家企业,完善全产业链条

根据公司披露,中国神华本次拟收购的标的公司多达13家,分别是国家能源集团国源电力、新疆能源、中国神华煤制油化工公司、乌海能源、平庄煤业、神延煤炭、晋神能源、包头矿业、航运公司、煤炭运销公司、国家能源集团电子商务公司、港口公司、内蒙建投。这13家企业涉及“煤炭开采-运输-转化-销售”全产业链条。

在上述资产中,产能最大的是新疆能源。截至2024年底,新疆能源资产总额达到400亿元,拥有资源356亿吨,煤炭产能10150万吨/年、电力总装机192.3万千瓦、铁路400公里、活性炭2万吨/年、在建准东20亿立方煤制气项目。此外,乌海能源主业为焦煤,煤炭资源储量达到15.92亿吨,可采储量5.02亿吨,拥有10座矿井,矿井核定总产能达到1500万吨/年。从战略上看,此次重组有望实现煤炭产业全链条资源优化配置,提高一体化运营能力,并解决同业竞争问题。

在业内人士看来,此次资产重组是落实煤炭“反内卷”的有力措施,有利于促进能源行业有序发展和良性竞争。同时,标的资产当前收益率在预期范围内,未来收益增长可期。

在收购完成后,中国神华将全面介入煤炭产业链的各个环节,从开采到销售形成闭环管理。这不仅能确保资源的高效利用和供应链的稳定性,还能有效降低成本,提高产品附加值。分析人士指出,中国神华业务模式的转变,将使其成为一家集煤炭开采、加工转化、物流运输及销售于一体的综合性能源企业,增强对市场价格波动的抵抗力。

化解同业竞争,增强综合实力

据了解,中国神华是中国煤炭能源巨头。截至2025年第一季度末,该公司总资产超过6700亿元。中国神华表示,这是一次化解同业竞争、兑现承诺的资产收购。

在此之前,国家能源集团与中国神华多次签署避免同业竞争的协议。同时,中国神华也曾多次向国家能源集团收购,以逐步化解同业竞争。

根据相关公告,2005年5月、2018年3月、2023年4月,中国神华与国家能源集团相继签署了避免同业竞争的相关协议。

2016年,中国神华向国家能源集团收购宁东电厂100%股权、徐州电厂100%股权、舟山电厂51%股权,交易作价53.86亿元。2025年1月,中国神华以8.5亿元对价收购国家能源集团所持杭锦能源有限责任公司100%股权。2025年5月,中国神华表示,国家能源集团和公司正在协商启动新一轮注资交易,继续推进煤炭优质资产注入中国神华。

随着资产的持续注入,中国神华资产规模和业务实力将得到明显提升,上市公司的盈利能力也将显著增强。

坚持高比例分红

根据公司披露,2025年上半年,中国神华预计实现归母净利润236亿元至256亿元,与上年同期相比减少了39亿元至59亿元。中国神华表示,公司归母净利润下降,主要是受到煤炭销售量及平均销售价格下降的影响。

面对煤炭、电力市场量价双降的形势,中国神华也出现了业绩波动。不过,该公司整体增长趋势不改。2021年至2024年,中国神华年度归母净利润均超过500亿元。自2007年A股上市以来,中国神华累计盈利近7500亿元。

与此同时,中国神华一直保持着高比例分红。自2007年上市以来,中国神华累计现金分红达到4919亿元,平均分红率超过60%。近三年年度现金分红比例均超过70%,2024年度派发现金红利449.03亿元(含税),占归母净利润的比例达到76.5%。

根据中国神华发布的“2025至2027年度股东回报规划”,该公司未来三年每年现金分红不少于当年归母净利润的65%,并将适当增加分红频次。根据公司8月15日发布的分红公告,中国神华拟进行2025年中期利润分配,分配金额不少于上半年归属于公司股东净利润的75%。

中国神华表示,此次收购不会影响分红政策和稳定性,将努力争取增厚EPS(每股收益)而非摊薄,坚定投资者信心。在设计方案中会充分考虑公司分红保障,给予投资者可持续的高回报。

央企重组整合步伐加速

随着国企改革深化提升行动迎来收官,央企重组整合的步伐明显加快。近期,中国船舶、中化系等央企密集发布重组整合方案。

此前,中国船舶(600150.SH)吸收合并中国重工的交易获得中国证监会批复,历时多年的“南北船”整合正式收官。中化国际(600500.SH)发布预案称,拟收购南通星辰100%股权,旨在布局高性能工程塑料领域。中化装备(600579.SH)拟收购益阳橡机和北化机100%股权,强化“化工装备+橡胶机械”的主业方向。

分析人士表示,以价值创造、产业协同为核心的并购重组,日益成为央企加强核心功能,增强核心竞争力的关键路径。当前央企并购重组的核心逻辑有三点:一是解决同业竞争,满足上市公司合规要求;二是强化产业链整合,提升产业链韧性与安全水平;三是注重资本市场和上市公司平台作用,体现“优质资源向上市公司集中”的政策导向。

相关文章

订单在哪、工厂在哪!机会来了,跨境电商迎新风口!

等订单来了再生产货物,还要及时送达海外消费者,这来得及吗? 在第五届中国(厦门)国际跨境电商展,中新社记者得到了肯定的答案。这已成为中国跨境电商的新风口——POD(Print On Demand,按需...

从断供到威胁收税,特朗普政府与哈佛闹大了

新华社北京4月16日电 美国政府以冻结联邦经费为由要挟哈佛大学等多所顶尖高校“整改”。哈佛大学拒绝后,先是被政府冻结总额约22.6亿美元的经费,15日进一步被白宫要求道歉。美国总统特朗普甚至发话威胁,...

社评|立足新起点 奋力开新局

刚刚闭幕的中央经济工作会议为确保“十五五”开好局、起好步指明了努力方向、提供了根本遵循,明确传递出“稳中求进、提质增效”的政策取向。对企业家而言,这场盛会释放的政策信号既是发展的指南针,更是经营的定心...

菲仕兰中国新任总裁张展红:中国奶粉市场下滑趋势正在减缓

在近日举行的媒体会上,刚刚履新半年多的荷兰皇家菲仕兰专业营养品中国总裁张展红表示,中国奶粉市场的下滑趋势正在明显减缓。“在龙年生育回暖的带动下,中国奶粉行业的数据正在呈现一些积极的改变。国内婴幼儿配方...

ST天圣立案有结论,受损股民可登记索赔

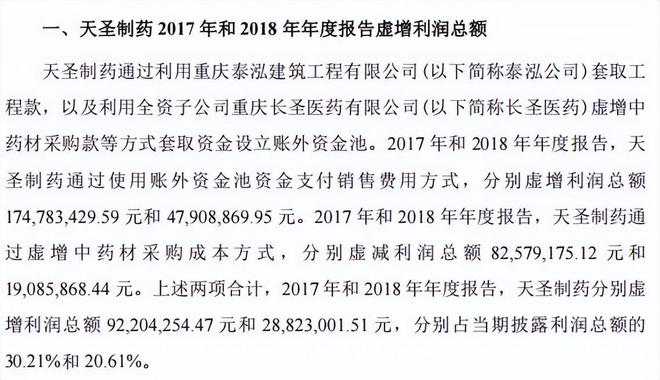

2025年9月12日晚间,证监会对ST天圣(002872.SZ)的立案调查历经9个月终于有了初步结论。公司及控股股东刘群等相关人员于2025年9月12日收到中国证监会重庆监管局出具的《行政处罚事先告知...

北汽新能源:悬崖边的舞蹈丨车圈脉动 Vol.6

行业的激烈竞争,正如一场褪去的潮水,裸泳者注定会显现。 在上周2025上半年中国车市的整体情况和表面下的真实逻辑的分析中,虎嗅汽车曾指出:无论是自主传统车企、新势力,还是合资车企,在倒下之前都只能 “...

豫ICP备2024079567号-1

豫ICP备2024079567号-1