A股“史上最贵新股”,太诡异了!

大家还记得“史上最贵新股”——万润新能吗?

2022年9月,万润新能(688275.SH)登陆科创板,发行价299.88元,属于当年最贵新股,且放眼A股历史也仅次于禾迈股份。

除此之外,万润新能还有众多“头衔”。

就市盈率来说,万润新能发行市盈率为75倍,远超行业平均水平;就募资金额来说,万润新能IPO募资63.89亿元,超募近50亿元。

然后,噩梦就开始了。

上市首日,股价大跌近30%,让很多投资者惊呼原来打新也能亏钱,中签股民人均亏4万,成为当年“最惨新股”。

没想到的是,这仅仅是开始。

截至2024年8月,万润新能收报25.8元/股,较发行价跌幅超90%;尽管随着市场回暖,万润新能股价一度大幅回暖,但截至目前,2025年年内跌幅-26.77%,市值仅剩下不到50亿元。

注意,万润新能如今的市值甚至比IPO募资金额还要少!

为什么跌得这么惨?

除了高估值之外,最主要的原因是,业绩变脸。

2022年,万润新能营业收入123.5亿元,同比增长454.03%;净利润9.59亿元,同比增长171.9%,且连续三位数高增长,成长性非常出色。

但没想到是,上市即变脸。

2023年,万润新能净亏损15.04亿元;2024年,再次亏损8.7亿元。

根据最新财报显示,2025年一季度,万润新能营业收入22.78亿元,同比增长97.3%,但是,净利润-1.56亿元,同比下滑19.83%。

考虑到公司毛利率仅为2.66%,公司基本面处境依旧艰难,想要扭亏为盈绝非易事。

那么问题来了,为什么当年深受资本市场追捧,为何上市后业绩立马变脸,如今依旧深陷亏损泥潭?

有人归结于锂电行业的周期性,从供不应求瞬间转变为供过于求,供求关系严重失衡,打了资本市场一个措手不及。

但其实,细心的朋友会发现,这里面有两个非常大的“蹊跷”。

第一,“财务美化”痕迹明显。

2019年和2020年,万润新能营业收入连续两年下滑,与此同时,公司处于亏损状态。但是,在公司递交招股说明后,业绩立马呈“火箭般”增长。

2021年,净利润3.5亿元,同比增长890.36%;2022年,净利润9.59亿元,同比增长171.9%

退一步说,如果当时IPO跟现在一样,长达2年甚至三年,或许公司业绩就已经暴露,投资者或许能够避免蒙受巨大损失。

第二,经营现金流并未如净利润出色。

2020年-2022年,万润新能经营现金流净额分别为-9314万元、-3.66亿元和-25.51亿元,连续为负且呈扩大趋势,远没有净利润好看。

也就是说,公司尽管赚钱了,但主要赚的是应收账款和存货。即便不质疑业绩的真实性,但至少业绩的含金量需要大打折扣。

事实上,当年公司IPO的时候,债务压力就已经非常严重。

截至2021年底,万润新能货币资金3.1亿元,同期短期借款却高达8.23亿元;而再往前一年,公司账面货币资金更是只有8380万元。

大家不妨试想,如果公司晚一年上市,情况又会怎样?

如今三年时间过去,截至2025年一季度末,万润新能账面货币资金36.5亿元。表面上看似乎不差钱,但是,短期借款和一年内到期非流动负债合计超过了60亿元,流动性风险再次显现。

别忘了,公司资产负债率已经超过了70%。

所以,如今回过头再看,还是觉得存在太多的“诡异”和不可思议。

相关文章

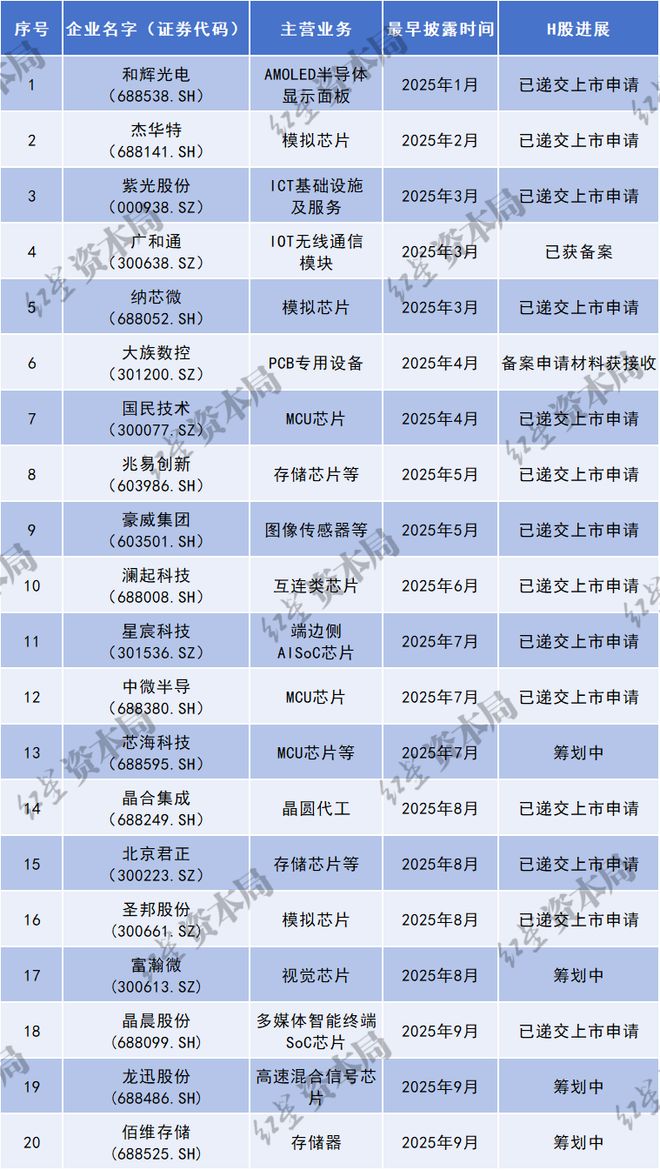

A股芯企掀起赴港上市潮,年内至少20家披露H股发行计划

红星资本局10月7日消息,日前,存储器厂商佰维存储(688525.SH)公告称,拟发行境外上市股份(H股)股票并申请在香港联交所主板挂牌上市。 今年以来,A股芯片企业纷纷赴港上市。据红星资本局不完全统...

突然涌入!中国股市,传来大消息!

最近市场明显趋强! 资金流入中国股市的趋势似乎正在加强。在经历了上周后半周的调整之后,A股市场连涨三天。港股市场虽受制于汇率,但表现也不弱。摩根士丹利发出最新信号称,外资基金7月加速净流入中国股市。...

A股,突迎变局!

市场又有新变化! 10月16日早盘,A股市场上涨“面积”再度萎缩。早盘,全市场上涨个股一度不到1500只。从风格上来看,科技和红利皆有不错涨幅。反而小盘股再显异常低迷。这意味着,资金在向核心资产集中...

人民币暴拉,黄金大涨,A股稳了?刘煜辉:5月是积极策略的窗口期

5月5日,五一长假正式结束,2亿多股民即将迎来大A开盘。就在五一假期期间,恒指涨超1%,恒生科技涨超3%,纳指涨幅3.4%。虽然目前,美股再度因为特朗普宣称对外国制作电影加征关税而调整,但周一A股应该...

港股大涨,节后A股怎么走?10月券商金股出炉,兆易创新、药明康德受青睐

过去的9月,A股市场整体呈现震荡格局,月内沪指多次冲击3900点未果,多个交易日盘中甚至跌破3800关口,并未再现去年“924”行情。具体来看,各行业板块月内表现分化,半导体、AI等科技成长板块表现活...

A股再度“深V”!这是盘中相信“会反弹”的三个理由

9月23日,市场探底回升,创业板尾盘快速翻红。截至收盘,沪指跌0.18%,深成指跌0.29%,创业板指涨0.21%。 板块方面,港口航运、银行等板块涨幅居前,旅游、华为、小金属等板块跌幅居前。 全市场...

豫ICP备2024079567号-1

豫ICP备2024079567号-1