以创业板定投助力“长钱长投” 天弘基金联合深交所举办ETF大讲堂活动

伴随国内ETF市场规模突破4万亿元,股票ETF规模超3万亿元,投资者对指数工具的运用需求日益迫切。近期,天弘基金联合深交所基金部联合推出创业板定投策略,助力投资者长钱长投。

为了让更多投资者认可当前创业板投资价值、理解策略定投,7月18日至19日,天弘基金联合深交所基金部在深圳举办“走进成分股·汇川技术”与“ETF大讲堂·天弘基金深圳专场”活动,探索投资者获得感提升,助力资本市场高质量发展。

长钱长投,让ETF成为长钱配置工具

天弘基金总经理助理高贵鑫在活动致辞中指出,今年以来A股市场展现出强劲韧性,在复杂环境下震荡上行,上证指数近期更是创出年内新高,投资者信心持续增强。伴随权益市场逐步回暖,ETF已日益成为投资者参与市场投资越来越重要的工具。在此背景下,如何帮助广大投资者用好指数基金尤其是ETF工具,切实优化投资体验、提升获得感,已成为市场各方共同努力的方向。

高贵鑫介绍,为提升投资者的投资体验,天弘基金与深交所基金部一起,围绕用户定投的四大痛点,推出了以创业板动态PB分位数为估值锚定的创业板定投策略。据了解,该创业板定投策略以创业板动态PB分位数为估值锚定,通过“低点多投、高点少投、高估不投”进行有效“低吸”;在卖出策略方面,设定了估值分位变化和收益两个目标,以期更有效地止盈。

高贵鑫指出截至2024年末,天弘指数基金管理规模已超过1300亿元,排名行业第9,产品数量超过90只;指数基金持有人户数超过1200万户,持续多年位列行业第1,累计服务用户数超过3300万。在ETF业务方面,天弘ETF规模超过700亿,最新产品数量超过30只,满足了投资者从宽基到行业,从策略到商品,乃至债券等多方面的投资需求。

“除了提供丰富的投资产品外,天弘基金还联合蚂蚁财富开发了‘目标投’‘指数红绿灯’等实用工具,以及面向B端投资者的,基于相对收益目标和绝对收益目标的解决方案等。”高贵鑫表示,未来,天弘基金将持续围绕投资者需求和痛点,依托自身投研优势和独特的互联网基因,为广大投资者提供更优质的策略、更便捷的服务工具,让“长钱长投”成为更多人的财富增长引擎。

破解传统定投痛点,创业板智能定投受关注

作为中国ETF市场的核心监管与运营机构,深交所过去20多年来,在推动ETF产品创新、规模扩张、投资者参与度提升等方面一直不遗余力,为ETF市场的繁荣与多元化发展注入了强劲动力,并取得了显著成果。

本次活动中,深交所基金部管理部业务专家李明重点介绍了深交所ETF市场的发展情况及部分重点指数。他表示,当前,ETF市场的快速发展不仅体现在规模增长上,更体现在产品多样性与策略实用性的提升中。近年来交易所始终聚焦“长钱长投”理念,以ETF为重要抓手,通过“案例+投教+服务”联动模式,推动“大话策略之定投”等品牌活动落地,旨在引导投资者树立科学投资观念。

针对投资者在传统定投中面临的核心痛点,深交所基金部与天弘基金此前联合开发了创业板智能定投策略。天弘基金指数与数量投资部基金经理沙川介绍,该创业板定投策略,以PB为核心参照指标,通过观察当前PB在过去6年中的相对位置,决定每期定投金额的多少。创业板指的PB分位数越低,定投金额越多,反之就越少。当PB分位数超过历史分位数的50%时,则终止定投。

止盈方面,通过设定估值分位和收益目标两大条件实现有效止盈:一是当指数估值分位数突破90%以上,并首次回落至90%以下时,则考虑止盈;二是计算本次定投以来的年化内部收益率,如果年化内部收益率大于12%(此处为举例),则卖出所有份额。这种“双条件触发”既避免了牛市早期止盈的踏空风险,又能在趋势反转时帮助投资者及时获利了结,避免市场反转带来的损失。

沙川表示,天弘估值定投策略的本质,是将“低买高卖”的朴素逻辑转化为可量化的纪律体系。它用PB分位这把“刻度尺”,来优化买入和卖出时机,让投资者在混沌的市场中找到“模糊的正确”,摆脱传统定投机械买入的弊端。经回测验证,该策略相较传统定投能显著提升年化收益率,尤其适合波动较大、估值周期性明显的指数标的。

“从技术层面讲,定投策略应用在高波动资产中会有更好的表现。创业板指具有高波动特性,天然适合定投策略,且创业板指聚焦新质生产力,具有较高成长性,能与定投的长期投资性形成共振。2016年6月以来的测算结果显示,即使市场经历大幅波动,长期定投创业板指的资产曲线整体仍能保持上升趋势。”沙川介绍。

据了解,为了方便认可上述创业板定投策略的投资者开启定投,天弘基金将在每月最后一个交易日在天弘基金官方公众号发布当期策略定投金额测算。定投策略主要开发者沙川将在支付宝平台开启实盘定投。感兴趣的投资者可借道创业板ETF天弘(159977,场外A类001592/C类001593)开启定投。

优化编制规则后,创业板投资价值更加凸显

ETF大讲堂活动中,国信证券也从不同维度为投资者带来深度市场观察。国信证券策略首席分析师王开发表了《2025年权益中期投资策略》主题演讲,他指出,2025年上半年A股呈现“以小为美”的特征,杠铃策略表现突出,银行、新消费、光模块等板块多点开花。全球视角下,日本、美国股市凭借经济韧性与估值优势领跑,黄金则受益于美联储降息预期与贸易不确定性,长期利多因素显著。对于A股后续走势,他认为,整体将维持震荡偏强格局,风格上红利板块内部掘金与科技成长的顺风趋势有望延续,中报业绩分化背景下,上游有色金属、下游必选消费等板块的韧性值得关注。

具体到本次活动聚焦的创业板市场投资机会,王开表示,深交所于2025年7月优化创业板综指编制规则,新增风险警示股月度剔除机制及ESG负面剔除机制,显著提升指数样本质量与投资价值。指数结构呈现“小市值为主、龙头引领”的杠铃特征,龙头公司发挥定盘作用。行业权重上,创业板综指聚焦电力设备、电子、医药生物、计算机等成长领域,充分体现了创业板以科技+服创类成长为核心驱动的结构性优势。当前创业板整体估值处于历史相对合理水平,未来正收益概率较高,布局价值逐渐凸显。

相关文章

接盘飞利浦!创维要起飞?

黑电江湖出现了久违的“白衣骑士”! 近日,创维将收购飞利浦电视业务的消息不胫而走,引发不少网友好奇,创维为何要当一个外国企业的接盘侠?难道是在下一盘大棋? 低调的“出海卷王” 7月2日,日本知名电器...

今年第三次!53万的理想MEGA烧了,奶爸:不敢想象

在汽车圈有一句广为话:安全才是最大的豪华。 但一辆起售价52.98万的豪华纯电汽车——理想MEGA,昨晚竟再度发生起火事故。 尽管理想MEGA一经亮相就备受争议:喜欢它的人称之为"最舒服的MPV";不...

2025北京国际品牌周举办 创新推出“品牌IP数据资产信托服务”

2025北京国际品牌周10月25日在英蓝国际金融中心举办,由中国国际商会品牌创新工作委员会、中国国际公共关系协会、北京国际设计周组委会和中国文化管理协会共同主办,中国外文局文化传播中心和中国传媒大学擘...

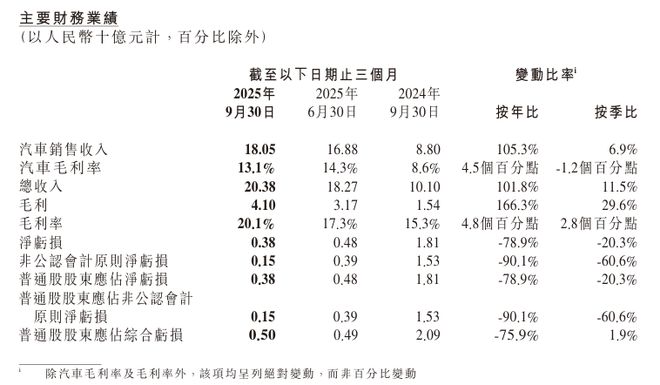

小鹏汽车第三季度营收翻倍增长,毛利率首次突破20%,多项指标创新高

红星资本局11月17日消息,今日晚间,小鹏汽车(09868.HK;XPEV.US)披露2025年第三季度财报。得益于汽车销量大幅增长,小鹏汽车业绩实现同比、环比双增长,多项指标创新高。 第三季度,小鹏...

三七互娱领跑游戏股分红:高频回报重构行业价值标杆

近日,三七互娱发布了2024年年报及分红预案。公告显示,三七互娱2024年实现营收174.4亿元,净利润26.7亿元。在取得稳定业绩的同时,三七互娱继续向股东派发“红包”。 公告显示,2024年度三七...

泰豪科技股权浮盈1.4亿,山西银行净利润为何暴跌九成?

近日,A股上市公司泰豪科技(600590.SH)公告称,持股5%以上的大股东山西银行股份有限公司(以下简称“山西银行”)因履行此前披露的股份减持计划,导致其持股比例降至5%。 值得关注的是,这笔“炒股...

豫ICP备2024079567号-1

豫ICP备2024079567号-1