*ST绿康拟0元出售三家子公司,跨界光伏两年亏近7亿

兽药龙头欲0元出售3家全资子公司100%股权,引发监管关注。

9月23日,*ST绿康(002868.SZ)回复了深交所《关于对绿康生化股份有限公司重大资产出售的问询函》。

据了解,*ST绿康拟以0元的价格,向江西饶信新能材料有限公司(以下简称“饶信新能”)出售三家全资子公司——绿康(玉山)胶膜材料有限公司(以下简称“绿康玉山”)、绿康(海宁)胶膜材料有限公司(以下简称“绿康海宁”)和绿康新能(上海)进出口贸易有限公司(以下简称“绿康新能”)的100%股权。

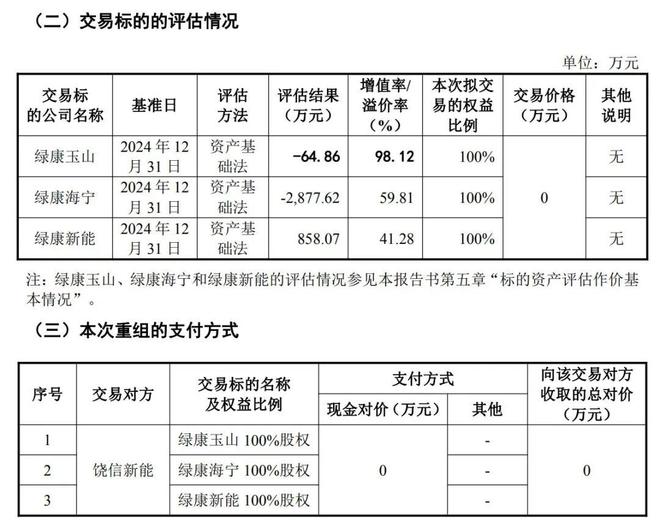

交易标的的评估情况 图片来源:*ST绿康公告

这笔交易之所以引发监管关注,原因之一系资产绿康玉山是*ST绿康在2023年1月以高达9500万元的现金对价收购而来。从9500万元购买到最终0元对外出售,深交所要求*ST绿康说明本次评估作价的合理性及公允性,且是否存在损害上市公司和中小股东利益的情形。

公开资料显示,*ST绿康是一家专注于兽药研发、生产和销售的高新技术企业,2017年5月在深交所上市,主营业务为动保产品、植保产品、食品添加剂和光伏胶膜的研发、生产和销售。

2023年1月,*ST绿康发布公告,以现金方式收购绿康玉山,交易总对价9500万元,形成“动保产品+光伏胶膜产品”的双主业发展模式。同时,*ST绿设立绿康海宁,计划建成“年产8亿平方米光伏胶膜项目”,并为此投入了约2.9亿元,一期已基本建成40条光伏胶膜生产线。

*ST绿康对此解释称,收购时点绿康玉山已经与晶科能源存在稳定合作,是晶科能源N型TOP Con(隧穿氧化层钝化接触)技术路线、双玻组件用POE(聚烯烃弹性体)胶膜唯二的供应商,是晶科能源降本POE胶膜唯一的代工方,技术优势及产品质量经历过市场检验。

然而,光伏行业的转折远超预期。

*ST绿康完成收购后不久,绿康玉山的情况便急转直下,成为了上市公司的巨大包袱。2022年绿康玉山亏损1493.63万元;2023年,绿康玉山亏损5591.78万元;2024年,亏损额扩大至20325.36万元。

截至去年底,绿康玉山、绿康海宁和绿康新能三家公司的合计账面价值已为-10005.08万元。

*ST绿康称,2023年下半年,光伏行业整体出现供需错配,市场竞争加剧,各环节主要产品市场销售价格大幅下降。与此同时,绿康玉山等公司的经营业绩也远不及预期,净利润持续出现较大亏损,导致上市公司整体盈利能力承压,2023年和2024年亏损持续扩大,导致期末净资产为负值。

为此,公司股票于2025年4月30日起被实施“退市风险警示”,股票简称由“绿康生化”变更为“*ST绿康”,且面临终止上市的风险。

数据显示,2022年至2024年度,*ST绿康经审计的归属上市公司股东的净利润分别为-1.22亿元、-2.22亿元、-4.45亿元,扣除非经常性损益后归属上市公司股东的净利润分别为-1.23亿元、-2.31亿元、-4.64亿元。跨界光伏两年亏近7亿元。

*ST绿康表示,由于绿康玉山仍处于亏损中,绿康海宁及绿康新能已暂停业务,因此本次评估三家标的公司均采用资产基础法评估结论。经交易双方友好协商,绿康玉山100%股权、绿康海宁100%股权和绿康新能100%股权的全部股东权益交易对价合计为0元,高于三家标的公司的合计评估值,不存在损害上市公司和中小股东利益的情形。

值得注意的是,此次0元受让资产的饶信新能,实为*ST绿康控股股东上海康怡等关联企业,而剥离光伏相关资产的安排,被认为是股东通过设立合资公司承接亏损资产,为上市公司“减负”保壳。

*ST绿康表示,本次交易前,上市公司形成“动保产品+光伏胶膜产品”生产和销售的双主业的发展模式。通过本次交易,上市公司剥离亏损严重的光伏胶膜业务,聚焦动保业务,进一步夯实主业。

不过,据*ST绿康9月21日的公告,本次股份转让事项是否能够最终完成尚存在不确定性。

另外,*ST绿康也提到,交易完成后,上市公司可能面临如下风险:主营业务结构变化和经营规模下降的风险、未来主营业务开展及盈利不达预期的风险、公司股票可能被终止上市的风险。

(本文不构成任何投资建议,据此操作风险自担)

编辑 孙志成 封面图自图虫创意(图文无关)

审核 冯玲玲

相关文章

“异常”又神秘的私募,把A股公司坑惨了

一起6000万元私募理财踩雷事件,将A股上市公司圣元环保(300867.SZ)与一家体量偏小、信息高度异常的私募机构推至监管与市场的聚光灯下。 随着警示函披露、产品净值断崖式下跌以及工商资料与登记备案...

单日暴跌76%!山高控股惊现“庄股”疑云,“浅水池”背后谁在操盘?

山高控股近期股价走势图 本报(chinatimes.net.cn)记者张玫 北京报道 被香港证监会点名股权高度集中后,2025年9月19日,此前走势相对稳健且步步升高的山高控股集团有限公司(下称“山...

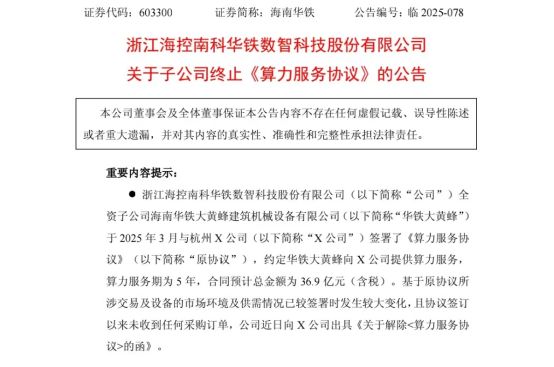

还能这么玩?半年前签订的36.9亿元算力大单忽然黄了,海南华铁一字跌停

白纸黑字也不可信了。 很难想象,合约是可以不履行的,产品是可以不交付的,违约是可以不赔偿的。9月30日晚,一纸解约公告直接将海南华铁的股东本就脆弱的内心击毁。 公告中,公司宣布子公司终止与杭州X公司签...

理财踩雷亏损81%,圣元环保为何把6000万投向“问题私募”?

新的一年已经开始,但圣元环保(300867.SZ)的投资疑云仍然未被揭晓。不久前,公司的一则公告撕开了一场离奇理财陷阱的帷幕:圣元环保斥资6000万元认购的私募基金,在短短九个月内净值暴跌81.54%...

撤单背后关联交易超千万元,供应商与客户重叠体外资金循环引关注

自申报创业板申请获受理以来,东莞市朗泰通科技股份有限公司(以下简称“朗泰通”)“苦等”近23个月,最终以“撤材料”而结束其上市进程。而监管方面,2025年上半年以来,19单撤单项目涉及的中介机构或拟上...

新疆火炬二度高溢价收购大股东资产,上交所要求说明是否向大股东输送利益

连续现金收购大股东资产,监管机构都看不下去了。 近日,新疆火炬(603080.SH)发布公告称,公司收到上交所下发的问询函,要求就拟以1.25亿元收购间接控股股东江西中久天然气集团有限公司(下称“江...

豫ICP备2024079567号-1

豫ICP备2024079567号-1