史带财险年内首罚超110万,外资模式在华遇阻?

沉浮30年,史带财险经历了从中资到合资再到外资独资时代。

然而,时代不同,战略模式自然不同,也直接影响了公司业绩。从过去到现在,公司早年退出车险,曾导致保费收入大幅下滑,随后在非车险领域发力,收入逐步回升并实现持续盈利。但如今,收入与利润“双降”,近期更因违规被监管部门处罚超110万元被推上风口浪尖。

被罚超110万

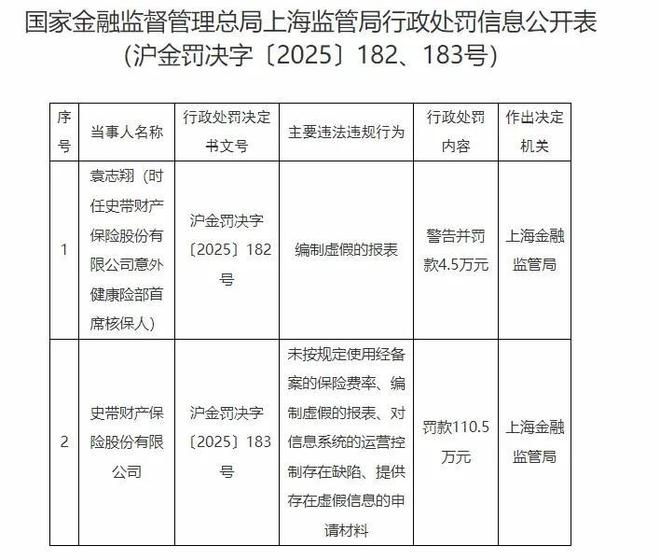

11月6日,国家金融监督管理总局上海监管局发布的行政处罚信息显示,史带财险因“未按规定使用经备案的保险费率、编制虚假的报表、对信息系统的运营控制存在缺陷、提供存在虚假信息的申请材料”的违规行为,被罚款110.5万元。

同时,因“编制虚假的报表”,对公司时任意外健康险部首席核保人袁志翔进行警告并罚款4.5万元。

图源:上海监管局

值得注意的是,这是史带财险在2025年首次被开罚单,但此次总部直接受罚,涉及金额较大,问题也较严峻。

深入来看,史带财险源于四项明确的违规行为。首先,未按规定使用经备案保险费率。《保险法》明确规定,所有保险条款和费率必须依法报备,未经备案绝不得使用。而史带财险的做法可能为抢占市场,降低成本,通过调整费率吸引客户,严重扰乱了市场秩序。

其次,编制虚假报表及虚假申请材料,是财险行业屡罚不止的老问题,也是史带财险诚信“失守”的表现。且时任首席核保人袁志翔因“编制虚假报表”被追责,说明监管“穿透式监管”让责任人无处遁形。

最后,将“信息系统的运营控制缺陷”列为处罚事由,说明监管对险企网络安全和数据治理的要求上升到前所未有的高度。而这并非公司首次“栽跟头”,早在2024年1月,就因“网络安全管控不足”被处罚,彼时史带财险还承诺“完成针对性整改”。如今,因类似问题再次被罚,说明整改效果仍未达监管要求。

这一连串问题叠加,暴露了公司在合规、风控与技术治理方面的系统性短板,也让外界对其外资模式在华的适应能力产生更多疑问。

外资独资时代

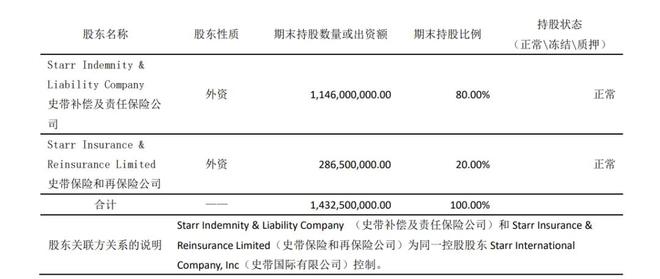

8月7日,上海监管局披露称,同意史带补偿及责任保险公司(Starr Indemnity &Liability Company)受让上海锦江国际投资有限公司持有的公司1120万股股份(0.78%股权)。受让后,史带补偿及责任保险公司(Starr Indemnity&Liability Company)合计持有公司114600万股股份,持股比例为80%。

双方于9月完成股权交割。至此,公司从合资彻底成为一家100%外资独资险企。

目前,公司共有两位外资股东,分别是史带补偿及责任保险公司,持股80%;史带保险和再保险公司,持股20%。且这家外资均由史带国际有限公司(Starr International Company,Inc)统一控股,也因此成为史带财险的唯一实际控制人。

图源:2025年第三季度偿付能力报告

业内资深人士认为,外资独资形式赋予保险公司更强的战略自主权与更高的决策效率,能够更灵活地适应市场变化,避免合资模式下可能因股东理念差异导致的战略迟滞。

同时,外资独资保险公司可通过独资控股整合全球资源与风险管理经验,在产品创新、技术赋能与服务升级等方面深度投入,持续强化核心竞争力。

因此,史带财险的独资化,远非一次简单的股权变更,而是外资险企在华战略从“试水”转向“深耕”的缩影。

实际上,这也是史带国际在华布局的一个自然结果。

1995年,史带财险由多家中资企业联合创立,名为“大众保险”;2011年,美国国际集团(AIG)前董事长格林伯格执掌的史带国际强势入局,通过定向增发拿下20%股权,成为最大单一股东;此后十余年间,史带国际步步为营,持续增持,并于2014年取得实际控制权,并将公司正式更名为“史带财险”。在此过程中,其不断收购小股东股权,持股比例攀升至99.22%,仅剩锦江投资所持0.78%尚未整合。

早在2022年,史带财险董事长董颖就曾表示“集团还未与锦江磋商过转让事宜,不排除全资控股计划。”

随着近年“退金令”政策推动,锦江投资顺势退出,回归主业,为此次收购创造了契机,这场长达14年的股权收购也终于落下帷幕。

承保亏损非车险业务面临大考

从经营层看,史带财险在华的探索并不容易。2025年前三季度,公司实现保险业务收入7.5亿元,同比下降5.54%;净利润1276万元,同比下降63.74%,出现“双降”局面。

承保端压力更沉重。2024年,公司综合成本率为100.81%,而2025年前三季度,综合成本率进一步攀升为108.71%,意味着保费收入已无法覆盖风险与成本,承保处于亏损状态。

这背后,与其早年确立的非车险专营战略形成强烈关联。当年,在车险市场竞争日趋激烈的背景下,公司另辟蹊径,主动放弃车险业务,将资源集中于意外健康险、责任险、货运险、企业财产险和工程险等非车险领域,形成了差异化的业务结构。

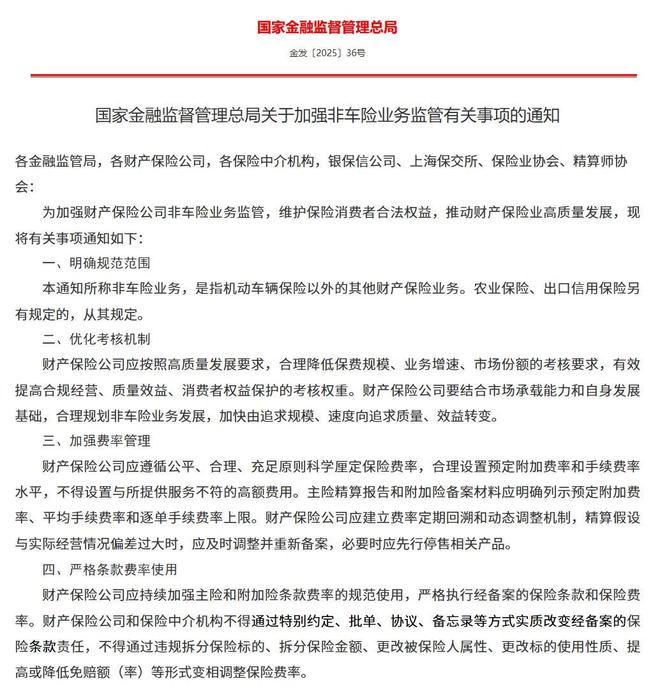

然而,就在公司完成外资独资化转型不久,监管政策的加码进一步抬高了其经营难度。11月1日,金融监管总局《关于加强非车险业务监管有关事项的通知》(下称《通知》)正式实施,明确提出非车险业务“报行合一”等刚性要求,即产品费率与备案标准须保持一致,不得变相打折或变通执行,这较大程度上压缩了险企在定价策略上的弹性空间。

图源:国家金融监督管理总局

通知的发布,对于全部“押注”非车险领域的史带财险而言,压力可不小。

模式转型阵痛已然显现。在“非车险专营”与“报行合一”政策的双重约束下,史带财险既需应对细分市场的盈利压力,又需在合规框架内重塑业务模式。如何在严监管环境中找到可持续的盈利路径,已成为其能否“深耕”中国市场的关键考验。

相关文章

4项违规被警示!川财证券债券业务5年收5张罚单

8月12日,川财证券4项违规行为被四川证监局出具警示函。从处罚内容来看,部分违规行为都是“老生常谈”的债券业务违规问题。过去5年,川财证券因此被监管点名5次。 在各类业务中,债券承销业务表现相对突出,...

违规被警示 爱举牌的长城人寿遇坎

险资举牌上市公司的热潮在资本市场持续升温,然而,在举牌热情高涨的背后,部分机构的合规意识却未能同步跟进。河北证监局近日对长城人寿保险股份有限公司(以下简称“长城人寿”)采取出具警示函的行政监管措施。...

330万元罚单背后:浙商银行深圳分行风控漏洞敲响行业警钟

深圳金融监管局日前对浙商银行深圳分行开出一张330万元的巨额罚单,同时对该分行及相关责任人作出严肃处罚,这一事件引发业内广泛关注。 处罚信息显示,浙商银行深圳分行主要存在贷前调查不尽职、集团客户授...

罕见!既遭证监会现场检查又被深交所现场督导,凝固力IPO遭重罚

如果不是日前深交所最新发布的一系列通报批评的处罚决定,外界并不会为一年多前山西凝固力新型材料股份有限公司(下称“凝固力”)IPO的失败而感觉到意外。 当2024年1月18日,凝固力宣布以主动撤回申报材...

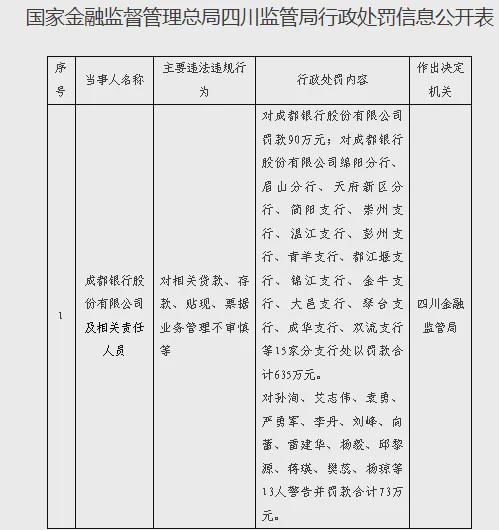

涉存贷款等多项违规,成都银行被重罚725万,创近年单笔新高

来源:密探财经(ID:Spy Finance) 临近2025年底收官,被市场一直追捧为“城商行白马股”的成都银行因合规失守而被重罚了,令人大跌眼镜。 近日,成都银行及旗下绵阳分行、眉山分行、天府新区分...

大曝光!监管出手,9家基金公司被采取措施!

【导读】上半年基金公司违规受处罚情况曝光 中国基金报记者 若晖 陈墨 伴随着公募基金2025年中报落下帷幕,上半年基金公司违规处罚情况浮出水面。 据统计,上半年有9家基金公司接到来自监管的警示函或者...

豫ICP备2024079567号-1

豫ICP备2024079567号-1