券商发债“补血”有变化!年内获批4757亿元,科创债登场,永续债需求增加

近日,信达证券连续发布两则公开发债获批公告,分别是获批发行不超过39亿元永续次级债,以及不超过100亿元公司债券,折射出当下券商发债融资积极性正在提升。

据券商中国记者不完全统计,今年以来共有24家上市券商公告获批发行债券,合计获批规模达4757亿元,高于上年同期水平。与此同时,已有70家券商在境内发行债券约5621.68亿元,亦实现同比增长。

在发债规模回升的同时,记者发现,券商发债融资正迎来一些变化:科技创新债券等新品种涌现、永续债发行增多、融资成本进一步下滑。

4757亿元发债融资申请获批,呈现三大特点

2024年,证券公司发债融资的步伐有所放缓。但进入2025年以后,券商发债融资积极性又开始回升,尤其是3月份以后。以6月为例,目前刚至下旬,已有6家上市券商公告向专业投资者公开发行债券的申请获批,合计获批额度为1077亿元。

根据券商中国记者统计和观察,与2024年上半年相比,今年券商发债融资获批的整体情况呈现三大特点:

一是券商发债融资获批的总规模有所增长。从上市券商的情况来看,截至6月22日,2025年内已有24家券商公告称,发债融资申请获得监管批复,合计获批额度为4757亿元。相较上年同期,无论是获批发行债券的券商家数,还是获批的额度,今年券商发债融资的热度更高。

24家上市券商中,四成已两次或三次获批发行债券。比如东方证券在3月份同时获批向专业投资者公开发行面值总额不超过100亿元永续次级债,以及不超过150亿元的短期公司债券。6月份,东方证券又获批发行不超过200亿元公司债券。

二是大型券商“挑大梁”。前述24家上市券商中,大型券商发债融资的需求更加迫切,不仅获批发债融资的次数多在2次及以上,单次获批发债规模也明显高于上年同期。

以国泰海通为例,今年4月,获批发行不超过600亿元公司债券,今年6月又分别获得证监会和中国人民银行许可获批发行150亿元科技创新债券。再比如招商证券,今年1月初,获批发行的短期公司债券规模为不超过400亿元。因此,按照发债融资获批的总规模排序,位居前列的均为大型券商,普遍超过200亿元。

三是发债品种有更新。今年5月初,央行与证监会发布新政策,支持商业银行、证券公司、金融资产投资公司等金融机构发行科技创新债券。新政落地月余,券商迅速响应。目前,已有5家头部券商公告,向专业投资者公开发行科技创新债券的申请获批。

其中,中信证券、中信建投、华泰证券、国泰海通已获得证监会批复,可在交易所市场发行科技创新债券,合计获批规模为480亿元。另外,中信证券、国泰海通、中信建投,以及中金公司获得中国人民银行许可,可在银行间市场发行科技创新债券,合计获批规模为458亿元。

券商获批发债情况表

境外融资增加“新面孔”

已发债券的情况也进一步印证了券商发债融资升温的现状。Wind显示,按照发行起始日计算,2025年年内发行的证券公司债只数为236只,发行规模为3900.98亿元,分别同比增加37.21%和16.77%;年内发行的证券公司短期融资券只数为112只,发行额为1720.70亿元,分别同比13.13%和15.39%。

进一步看细分数据,2025年年内共有70家券商发行债券,依旧是大型券商为主。有7家券商境内发债规模超过200亿元,分别是:中国银河(524亿元)、广发证券(385亿元)、华泰证券(369亿元)、国信证券(293亿元)、国泰海通(275亿元)、招商证券(256亿元)、平安证券(234亿元)。

此外,记者还注意到,证券公司境外融资也有些许变化。今年年内,广发证券、中信建投、中信证券、申万宏源都发行了境外债券,合计发行只数为15,规模为14.88亿美元。与上年同期相比,境外发债规模小幅增长,发行只数增长超60%,且新增广发证券、申万宏源等发行主体。

中小券商债券融资成本和难度亦下降

券商发行债券融资主要是用于补充资本金,满足自营投资或融资融券等业务发展需求,或者偿还负债。券商当下发债融资需求升温,一方面跟发展需求相关,另一方面也是当下债券市场走势有利于证券公司发行债券。

德邦证券财务管理部董事总经理张贺日前在《债券》杂志撰文指出,在货币政策中性偏宽松的市场环境下,债券市场出现“资产荒”,推动了债券收益率的加速下行。此外,“存款搬家”和非银机构的扩张导致主要买盘从银行转向非银机构,市场波动加剧。同时,在债券市场收益下行的背景下,证券公司债券成为信用债市场中投资价值较高的债券品种。

他提到,投资者的青睐带动了证券公司债券票面利率的下行。尤其对中小券商而言,发行债券难度较往年明显降低,对比高评级证券公司债券的信用利差明显缩小,融资成本和融资难度都有较大幅度下降。

券商中国记者统计发现,截至目前尚未到期的证券公司债,票面利率平均值为2.0%,最低可达1.6%。作为对比,2024年同期,票面利率平均值为2.6%。部分低评级中小券商,2024年发债利率曾达3.8%或5.6%,2025年已降至3.36%和4.8%。

债券募资投向也有新变化

从发债募资投向需求来看,偿还到期债务(借新还旧)仍是主要用途。近期申万宏源、山西证券、西部证券等券商发布的公开发债募集说明书均提到,募集资金将全部用于偿还即将到期兑付的公司债券。不过,相较上年同期,券商发债融资需求也有一些新变化。

首先,券商纷纷响应政策,发行科技创新债券。除申请新发科技创新债券外,西部证券和广发证券等券商临时将部分存量债券更名为科技创新债券,并相应调整募集资金用途。这一类债券所募集的资金将主要用于支持科创领域的投融资。

其次,从券商获批发债品种的变化看,上年同期没有券商获批发行永续次级债,但今年已涌现出5例。另外,今年获批发行短期融资券的规模也有所增加。这说明券商在补充资本金实力以及流动性方面有较强需求。

据了解,证券公司短期融资券主要用于补充运营资金或流动资金;证券公司普通债用于补充营运资金、偿还到期债务、优化债务结构等;证券公司次级债通常用于满足流动性资金、补充资本。其中,永续次级债因发行期限要更长,在补充券商净资本方面更具优势。根据相关规定,证券公司次级债到期期限在3年、2年、1年以上的,原则上分别按100%、70%、50%的比例计入净资本。

相关文章

科创的风终于还是吹到了债市

作者 | 傅斯特 在刚刚落幕的陆家嘴论坛上,“科技金融”成为了高频热词。 但这不仅是一个行业议题,更是关乎国家核心竞争力塑造的时代命题。现阶段全球科技竞争日趋白热化,芯片、新能源、生物医药等关键领域...

六大行科技金融全梳理!

本文节选自《2025中国银行业竞争力研究报告》,该报告将在2025年11月举办的“第二十届21世纪金融年会”上正式发布。 中国式现代化关键在科技现代化,科技现代化离不开金融活水的润泽。自2023年中央...

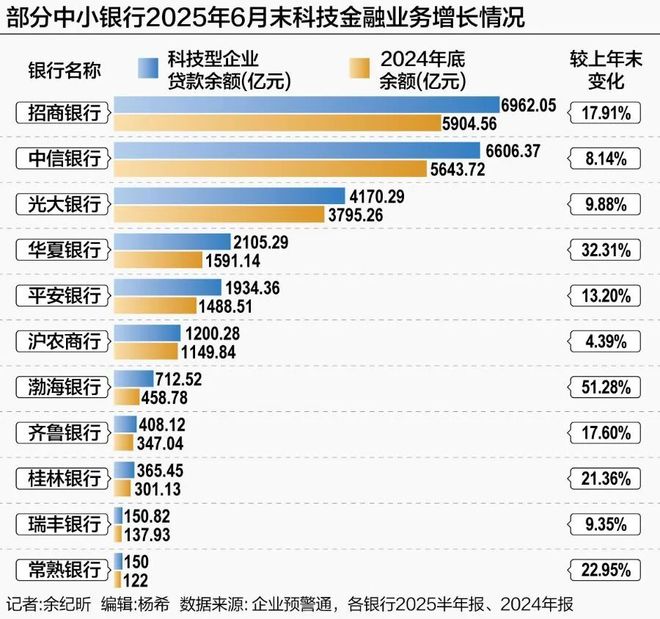

多家中小银行上半年科技贷款增速超20%

新媒体运营 | 张舒惠 本文节选自《2025中国银行业竞争力研究报告》,该报告将在2025年11月22日举办的“第二十届21世纪金融年会”上正式发布。 继“十五五”规划对科技创新的战略定位进行重要升级...

助力科创,中金公司如何产生“化学反应”?

时代之笔擘画新章,金融活水润泽实体。在金融“五篇大文章”铺就的壮阔画卷中,证券业正以创新之墨挥毫作答。这是服务国家战略的使命担当,更是深化金融供给侧改革的生动实践。证券业以“国之大者”为经,以“民之关...

1980亿元!15家银行竞相布局科创债

科创债新政落地已有20日,银行发债情况如何? 5月27日,《国际金融报》记者梳理中国货币网公告信息发现,目前已有工商银行、建设银行、浦发银行等14家商业银行实际发行了16只科技创新债券。再加上国家开发...

科创债火爆!10家银行“抢跑”,首批千亿发行不断刷新

前不久,国家推出“科创债扩容新政”以来,迅速引爆了债市。 刚刚,据中国货币网消息,徽商银行拟发行2025年第一期科创债,发行规模50亿元,发行期限3年,5月20日为簿记建档日。 注意!1年前,徽商银行...

豫ICP备2024079567号-1

豫ICP备2024079567号-1