鲁政委:当前债市赎回压力几何?

鲁政委、顾怀宇、郭再冉(鲁政委系兴业银行首席经济学家、中国首席经济学家论坛理事)

利率,赎回

7月以来,股债跷跷板效应增强,“反内卷”深化,商品价格抬升,债市承压、利率上行,当前债市的赎回压力如何?我们重点关注基金、理财的情况。

我们以基金、理财今年1-7月的债券平均持仓成本作为“盈亏平衡线”,若债市利率上行至平均持仓成本之上,则基金、理财今年以来的累计收益为亏损,可能面临较大规模的赎回压力。

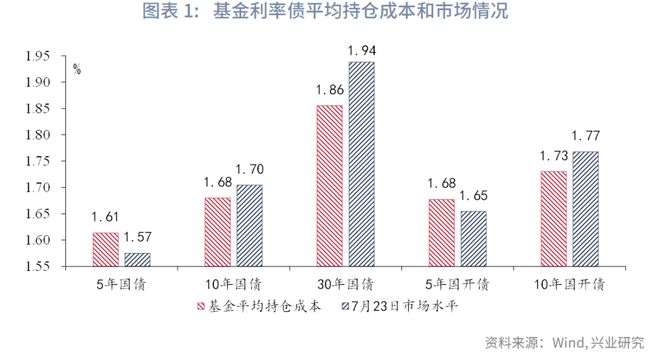

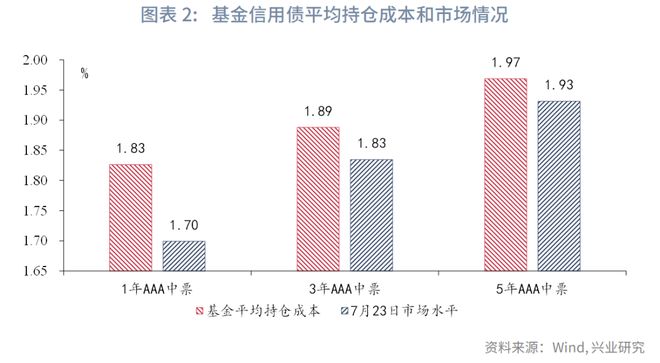

根据基金、理财二级市场净买入债券情况,我们测算得基金对于5年国债、10年国债、30年国债的平均持仓成本为1.61%、1.68%、1.86%,7月23日的市场水平为1.57%、1.70%、1.94%;对于5年国开债、10年国开债的平均持仓成本为1.68%、1.73%,7月23日的市场水平为1.65%、1.77%;对于1年AAA中票、3年AAA中票、5年AAA中票的平均持仓成本为1.83%、1.89%、1.97%,7月23日的市场水平为1.70%、1.83%、1.93%。

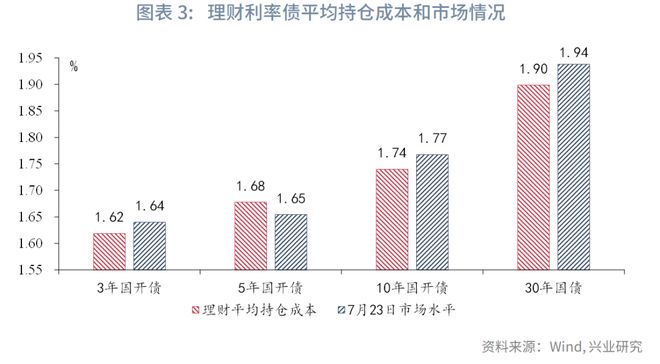

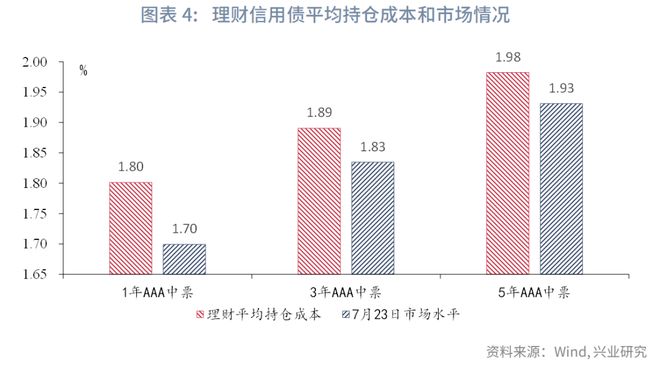

理财对于3年国开债、5年国开债、10年国开债、30年国债的平均持仓成本为1.62%、1.68%、1.74%、1.90%,7月23日的市场水平为1.64%、1.65%、1.77%、1.94%;对于1年AAA中票、3年AAA中票、5年AAA中票的平均持仓成本为1.80%、1.89%、1.98%,7月23日的市场水平为1.70%、1.83%、1.93%。

整体来看,当前各期限利率债的收益率普遍已经上行至基金、理财的平均持仓成本以上,各期限信用债的收益率尚未触达基金、理财的平均持仓成本,但中长期信用债的收益率距离基金、理财的平均持仓成本较近,若债市利率进一步上行,可能触发较大规模的赎回,需关注赎回风险的演绎情况。

7月以来,股债跷跷板效应增强,“反内卷”深化,商品价格抬升,债市承压、利率上行,当前债市的赎回压力如何?我们重点关注基金、理财的情况。

一、基金债券投资的盈亏平衡点在何处?

我们曾在报告《本轮利率上行至什么水平会触发赎回?——利率市场观察》中构建机构“平均持仓成本”指标以研究利率水平与赎回之间的关系,在本篇报告中我们沿用此方法,以非银机构今年1-7月(截至7月23日,下同)的债券平均持仓成本作为“盈亏平衡线”,若债市利率上行至债基的平均持仓成本之上,则非银机构今年以来的累计收益为亏损,可能面临较大的赎回压力。平均持仓成本的计算方式为以“单月对应债券的净买入规模/1-7月对应债券的净买入总规模”为权重的对应券种的在1-7月的加权平均收益率。

我们观察2025年以来基金二级市场净买入债券情况。从基金来看,在利率债方面,我们选取基金净买入3-7年、7-10年、10年以上的利率债规模和5年国债/国开债、10年国债/国开债、30年国债来计算基金1-7月持仓不同期限利率债的平均持仓成本,结果显示,1-7月基金对于5年国债、10年国债、30年国债的平均持仓成本为1.61%、1.68%、1.86%,7月23日的市场水平为1.57%、1.70%、1.94%;对于5年国开债、10年国开债的平均持仓成本为1.68%、1.73%,7月23日的市场水平为1.65%、1.77%,可见债市长端和超长端的利率已经上行至基金的平均持仓成本线之上。

在信用债方面,我们选取基金净买入1年及以下、1-3年、3-5年的信用债规模和1年AAA中票、3年AAA中票、5年AAA中票来计算基金1-7月持仓不同期限信用债的平均持仓成本,结果显示,1-7月基金对于1年AAA中票、3年AAA中票、5年AAA中票的平均持仓成本为1.83%、1.89%、1.97%,7月23日的市场水平为1.70%、1.83%、1.93%。当前信用债收益率尚未突破基金信用债的平均持仓成本,但中长期信用债收益率也已经接近。

二、理财债券投资的盈亏平衡点在何处?

从理财来看,2024年以来理财对长端和超长端债券买入力度加大,因此我们也加入理财对债市长端和超长端的平均持仓成本。在利率债方面,我们选取理财净买入3年及以下、3-7年、7-10年、10年以上的利率债规模和3年国开债、5年国开债、10年国开债、30年国债来计算理财1-7月持仓不同期限利率债的平均持仓成本,结果显示,1-7月理财对于3年国开债、5年国开债、10年国开债、30年国债的平均持仓成本为1.62%、1.68%、1.74%、1.90%,7月23日的市场水平为1.64%、1.65%、1.77%、1.94%,利率债的收益率普遍也已经上行至理财的平均持仓成本线之上。

在信用债方面,我们选取理财净买入1年及以下、1-3年、3-5年的信用债规模和1年AAA中票、3年AAA中票、5年AAA中票来计算理财1-7月持仓不同期限信用债的平均持仓成本,结果显示,1-7月理财对于1年AAA中票、3年AAA中票、5年AAA中票的平均持仓成本为1.80%、1.89%、1.98%,7月23日的市场水平为1.70%、1.83%、1.93%。当前信用债收益率尚未突破理财信用债的平均持仓成本。

整体来看,当前各期限利率债的收益率普遍已经上行至基金、理财的平均持仓成本以上,各期限信用债的收益率尚未触达基金、理财的平均持仓成本,但中长期信用债的收益率距离基金、理财的平均持仓成本较近,若债市利率进一步上行,可能触发较大规模的赎回,需关注赎回风险的演绎情况。

相关文章

上市仅4年,快运巨头拟私有化退市!创始人将套现近12亿港元退居幕后

“快运龙头”安能物流(HK:9956)10月28日深夜公告称,与由大钲资本、淡马锡和淡明资本共同组成的财团联合宣布,公司拟通过协议安排(“提案”)的方式,以12.18港元/股的价格被私有化,公司将成为...

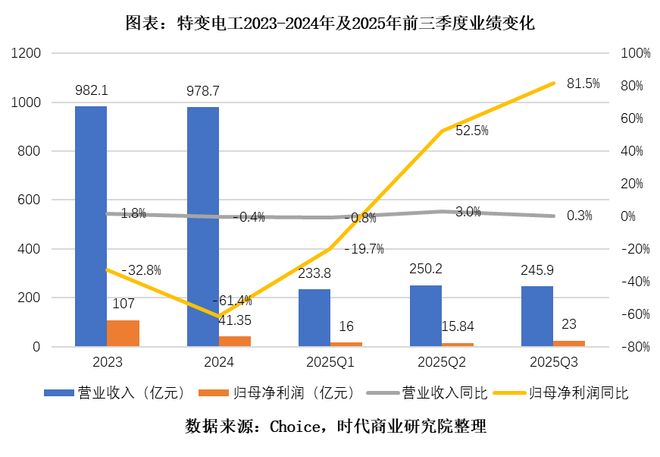

特变电工的“又一春”:AIDC引爆电网升级需求,特高压龙头三季报业绩拐点已现

当AI算力的爆发性增长触及电网的承载极限,一场围绕电力基础设施的升级浪潮已势不可挡。 资本市场敏锐地捕捉到这一趋势,2025年11月首周,电网设备板块成为A股市场最耀眼的明星,整体上涨12.45%。...

被关54个月,湖北老板拒不认罪,法院下达判决书,他当堂提起上诉

法制的最高境界是“无讼”,但这种状态只能是乌托邦,最现实的是退而求其次:“不放过一个坏人”。 这14个字在我国司法体系中的一个体现叫“无罪率”,简单说就是,被起诉并且判决生效后,通过上诉又被宣告无罪的...

LABUBU不能为黄牛“造富”

因为在全球市场大火,一盒难求的LABUBU也让不少黄牛趁机大赚。 近日,LABUBU 3.0的大面积发售直接冲击到了二级市场,随着泡泡玛特在各平台开启补货模式,黄牛回收价格出现腰斩式下跌。 在此之前,...

险资一季度加仓股票3900亿元背后:政策松绑与高股息策略驱动

2025年一季度,保险资金在权益市场展现出前所未有的配置热情。最新数据显示,保险资金运用余额达34.93万亿元,环比增长5.03%,其中股票投资规模2.82万亿元,环比净增3900亿元,增幅高达16...

一位学古典音乐的投资人:从“我该是谁”到“我是谁”|四十之获

回头看,几年前的决定在今天收获了一些回报,青山资本第一期美元基金刚投完,账面回报1.7倍;他本人也在最近入选今年全球百大DJ榜单,排行108,是排名最高的中国人。 不过今年42岁的他觉得自己依然在面临...

豫ICP备2024079567号-1

豫ICP备2024079567号-1