两创板块年内领涨,投资该如何抉择?

投资两创板块,该怎么选?

由于行业分布不同,两创板块在不同情景下的表现也会有所不同,因此适宜配置的时机也存在差异。

从产业趋势来看,在AI算力需求爆发、半导体设备材料国产化率提升等硬科技突破周期中,科创板企业往往展现出显著的业绩弹性。以2025年AI算力链行情为例,科创板50指数年内涨幅一度超过40%,表现优于多数宽基指数。而创业板覆盖多元成长赛道,形成“新能源+科技”的双轮驱动格局,当储能订单爆发、光模块技术升级时,创业板相关企业的业绩确定性相对较强。

从政策来看,科创板更加受益于“硬科技”自主可控的政策导向,当政策催化专精特新企业及“卡脖子”技术突破时,科创板的估值修复动力更为强劲。创业板则因电力设备权重较大,在“反内卷”政策推动供给出清、固态电池等技术突破时表现相对更好。此外,由于行业覆盖更广,创业板还能受益于制造业升级政策,包括工业机器人、智能汽车等相关利好。

从市场情绪来看,科创板在风险偏好上行期通常表现更优,例如当美联储降息预期升温时,全球流动性改善直接利好成长股估值修复,科创板的电子、医药生物等板块弹性显著。相比之下,创业板的交易活跃度显著更高,过去一年日均换手率均值为5.7%,明显高于科创板的3.2%。当市场成交额维持高位时,创业板的新能源、电子等板块更容易形成“赚钱效应”,带动指数上涨。

总而言之,在半导体国产化加速、AI算力需求爆发等硬科技产业突破周期,科创板往往具有较好的配置机会;在新能源等成长赛道景气上行、行业轮动较均衡、市场流动性较充裕时,创业板可能会显现出合适的布局时机。

投资者可以根据自身的情况灵活构建投资策略,对于风险承受能力较强、看好科技长远发展的投资者,在“硬科技”主线明确时,可侧重配置科创板;而对于想要同时兼顾新能源与科技的投资者,创业板可能是更合适的选择。

不过对普通投资者来说,科创板和创业板的门槛都不低,需要账户资金在开户申请前达到一定数额,若不满足直接投资门槛或没有足够时间分析挑选个股,可考虑通过科创板50ETF(588080)、创业板ETF(159915)等ETF参与两创板块的投资。

值得一提的是,包括这两只产品在内,易方达基金旗下两创板块相关ETF合计规模超过1800亿元,位居行业第一。场外投资者则可以通过易方达上证科创50ETF联接基金(A/C/Y:011608/011609/022895)和易方达创业板ETF联接基金(A/C/Y:110026/004744/022907)一键布局两创板块核心企业。

相关文章

固收+火了!2025年上半年暴涨2500亿,到底怎么“+”才靠谱?

今年以来,股债轮动加速,热点切换频繁,叠加无风险利率持续下行,投资者对稳健收益的渴望未减,对适度增值期待犹存。 于是,“既要又要”的经典投资难题重现,以资产配置见长的“固收+”产品,开始重归舞台中央...

债券需要想象力

6月18日,陆家嘴金融论坛上,港交所总裁陈翊庭发言时做了一个“比耶”的手势,胜利很大一部分归功于科技。 今年港股交出了一份完美答卷。宁德时代闪电上市,18A药企遍地结果,YU7的爆单带动小米股价创下...

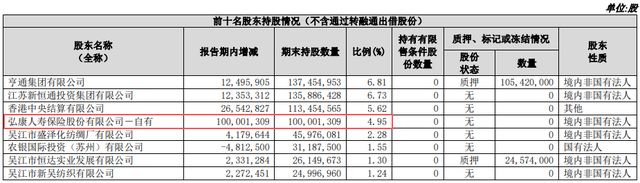

押注2家低分红上市银行,弘康人寿打的什么算盘?

险资布局银行股的大戏持续升温。 据苏农银行(603323.SH)2025年半年报显示,“弘康人寿保险股份有限公司-自有”新进成为该行第四大股东,持股约1亿股、占比4.95%,距离举牌线仅一步之遥。 这...

别只盯量化!这些黑马私募产品浮出水面!

今年以来,A股市场整体涨势如虹,截至10月底,上证指数累计涨幅近18%,深证成指和创业板指分别上涨约28.46%和48.84%;港美市场方面,今年1-10月,恒生指数、恒生科技指数分别录得29.15%...

最高股息率近10%,存银行不如买银行股?

截至5月27日收盘,A股36只银行股飘红。 杭州银行、民生银行等盘中创下股价60日新高。《国际金融报》记者注意到,26家A股上市银行近12个月股息率超5%,更有机构逼近10%。此外,股价走强也触发了可...

量化老兵眼中的长期投资方式

鸣熙资本 创始人/总经理 清华大学经管学院信息管理专业。2009年开始从事投资至今。 2009年-2024年,专注美国、日本、欧洲等市场的日内波动率交易。具备丰富的交易、策略开发经验及管理经验,曾实现...

豫ICP备2024079567号-1

豫ICP备2024079567号-1