华尔街AI多空对决持续!桥水减持、大空头做空、巴菲特首次建仓

近日,华尔街多家金融机构披露了2025年三季度的13F文件,它们在AI投资上的巨大分歧引起了众多投资者的关注。

从持仓来看,桥水大幅减持英伟达、谷歌等美股科技巨头,大空头Michael Burry则清仓了所持全部英伟达股票。与之相反,巴菲特旗下伯克希尔却首次建仓谷歌,景顺本季度依旧加仓英伟达等科技巨头。

从最新美股市场表现来看,在美联储官员集体“放鹰”的背景下,华尔街机构的“多空对决”直接放大了美股科技巨头的波动率和分化表现。在三季报披露后的两个交易日(11月17-18日),美股科技股连续两天受挫,其中英伟达两日累跌逾4%,微软累跌逾3%,Meta累跌近2%。与此同时,谷歌两日累涨近3%。

那么,这些华尔街知名金融机构具体的调仓动向是怎样的?它们又如何看待接下来的AI行情呢?

看空派

桥水砍仓65%英伟达

在看空阵营中,全球最大的对冲基金桥水的操作格外受关注。截至2025年三季度末,桥水对英伟达的持股数量大幅削减65%至251万股,英伟达也由二季度的第三大重仓股退居第六大重仓股。值得注意的是,桥水在二季度刚对英伟达大幅加仓约154%。此外,桥水还减持了谷歌、微软等科技巨头。

桥水基金创始人达利欧近期警告,当前美国超大市值科技股(尤其是与AI相关的股票)可能正在形成泡沫,且泡沫风险处于相对高位。他认为,当前市场与1998-1999年互联网泡沫时期有相似之处,即部分领域过度炒作与整体经济疲软并存。

他还指出,由于货币政策宽松(如美联储降息),泡沫可能在短期内继续扩大,但如果货币政策收紧(如加息),泡沫将会破裂。

值得注意的是,由于近日多位美联储官员集体“放鹰”,引发了主要科技股集体回调。美联储副主席菲利普·杰斐逊表示,美联储在进一步降息时应谨慎行事,以免削弱其抗通胀努力。CME“美联储观察”最新数据显示,美联储12月降息25个基点的概率降至42.9%。

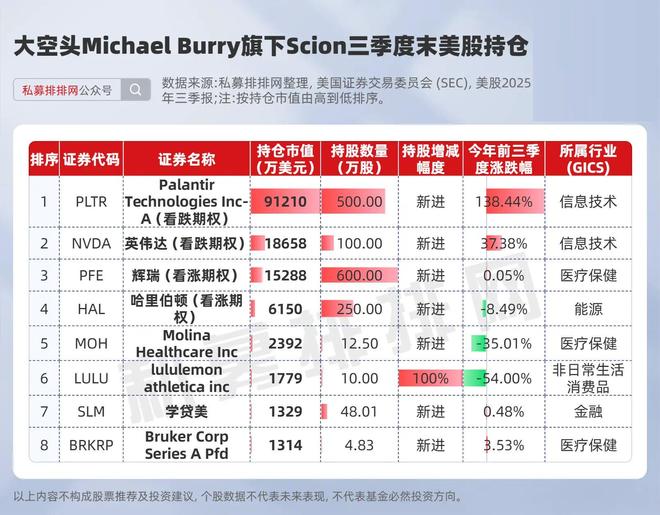

大空头Burry押注80%仓位做空英伟达、Palantir

电影《大空头》主角原型、曾精准预言2008年美国次贷危机的投资大佬Michael Burry对AI热门龙头“大举做空”的操作也成为焦点。截至2025年三季度末,Michael Burry管理的基金Scion Asset Management在三季度新进了约1.87亿美元英伟达的看跌期权,并买入了约为9.12亿美元Palantir的看跌期权,两者持仓市值合计占比接近80%。

Michael Burry11月初在社交媒体公开表示,当前AI热潮类似于2000年互联网泡沫。他认为,科技巨头在折旧政策上存在会计处理上的“乐观”,并警告市场可能面临剧烈回调。值得注意的是,Burry在2025年11月正式注销了Scion基金,选择清盘并返还投资者资金。

花旗大幅减持英伟达、微软等龙头股

值得注意的是,投行巴克莱、花旗、瑞银等也在三季度显著削减AI敞口,显示对AI估值泡沫的普遍担忧。

其中,花旗在AI概念美股上采取了“减持龙头股+买入看跌期权”的偏防御性操作。数据显示,花旗三季度对头号重仓英伟达持股数量环比削减约28%,还增持了67%的英伟达看跌期权。此外,花旗还对“科技七巨头”中的其余标的普遍减仓,如第三大重仓股微软减仓幅度达到大概20%。

花旗首席执行官Jane Fraser在11月初的三季度业绩会后评论,目前科技领域在人工智能方面存在大量炒作,其中有些确实名副其实的,有些则明显过度狂热的。

看多派

巴菲特退休前首次买入谷歌

在看多阵营中,过去几十年里确实多次公开表示“尽量不碰科技股”巴菲特,于三季度首次建仓谷歌,此举引发了该股股价的强烈波动。数据显示,巴菲特旗下的伯克希尔哈撒韦大幅买入谷歌1784万股,持股市值43.4亿美元,直接跃升为第十大重仓,成为当季最大买入动作。11月17日,就在多数科技股集体回调之时,谷歌逆势涨超3%。

有市场分析认为,对谷歌的投资很可能来自巴菲特的两位副手Todd Combs或Ted Weschler。此前,这两位副手曾主导亚马逊等科技股的投资。不过,巴菲特早在2017年就坦言“看懂了谷歌搜索广告的赚钱能力”。在2019年股东大会上,他对伯克希尔再次错过了谷歌表示遗憾。本次大幅买入谷歌,也预示伯克希尔在巴菲特退休前把“能力圈”正式扩向纯正科技平台。

摩根大通加码科技股!预计英伟达三季度业绩超预期

2025年三季度,摩根大通成为继续加码科技股的代表性投行之一。数据显示,在摩根大通持仓市值位列前50的美股中,Palantir的持股增幅居前,达到116%;从持股数量来看,英伟达的持股数增加最多,达到约2603万股,持股市值达到911.67亿美元。至此,英伟达的仓位首次超越微软,成为摩根大通的最大持仓。

摩根大通在最新研报中指出,当前决定英伟达增长速度的并非需求,而是其庞大供应链的产能极限,预计三季度营收将超过市场普遍预期的约550亿美元,并给出高达630亿-640亿美元的业绩指引,显著高于市场预期的615亿美元。

景顺前五大买入标的均受益于AI浪潮

美国资管巨头景顺三季度同样把科技股作为加仓的重点。从持仓市值占比的季度变化看,前五大买入标的分别是英伟达、苹果、谷歌、Applovin、博通,比例变化分别为0.48%、0.47%、0.41%、0.25%、0.23%。值得注意的是,英伟达、Alphabet、苹果、博通处于AI基础设施与平台层,Applovin属于应用层,五家公司均直接受益于AI浪潮。

景顺的首席环球市场策略师Brian Levitt在2025年11月公开表示,当前人工智能美股虽存在部分泡沫特征,但与上世纪90年代末互联网泡沫有显著差异。例如,当前科技企业资本支出多通过运营现金流和现金储备融资,行业整体的杠杆率也低于以往的泡沫时期。

他还表示,目前科技板块的市盈率约为未来12个月预期盈利的32倍,许多美国大型公司的表现与盈利增长高度匹配。而在2000年初时(互联网泡沫时期),MSCI美国科技板块的市盈率则约为未来12个月预期盈利的60倍。

数据说明:本文信息及数据来源于公开资料及外部数据库等,本平台无法对其真实性、准确性、完整性、及时性作出实质性判断和保证,分析结论仅供参考,所涉及品种均不构成实际投资操作建议。投资有风险,选择需谨慎。

相关文章

桥水旗舰基金飙涨26%,或创2010年以来最佳表现

媒体援引知情人士表示,桥水基金(Bridgewater Associates)的旗舰宏观基金Pure Alpha II资产管理规模1-9月激增26.4%,有望创2010年以来最大年度增幅。 媒体称,受...

东方财富陈果:多数指标显示当前牛市处于第二阶段

来源:陈果投资策略 陈果 胡远东 摘要 本周(8.18-8.22,下同)上证指数强势上冲,连破3700、3800点整数关口,创10年新高,风险偏好修复继续推动股债估值性价比再平衡,符合我们8月17日周...

3900点算个啥?接下来A股还有很大上涨空间!

时隔10年,大盘再度站上3900点。 今日A股三大指数今日集体上涨,实现了国庆假期过后的“开门红”。截至收盘,上证指数涨1.32%,深证成指涨1.47%,创业板指涨0.73%,北证50跌0.18%,...

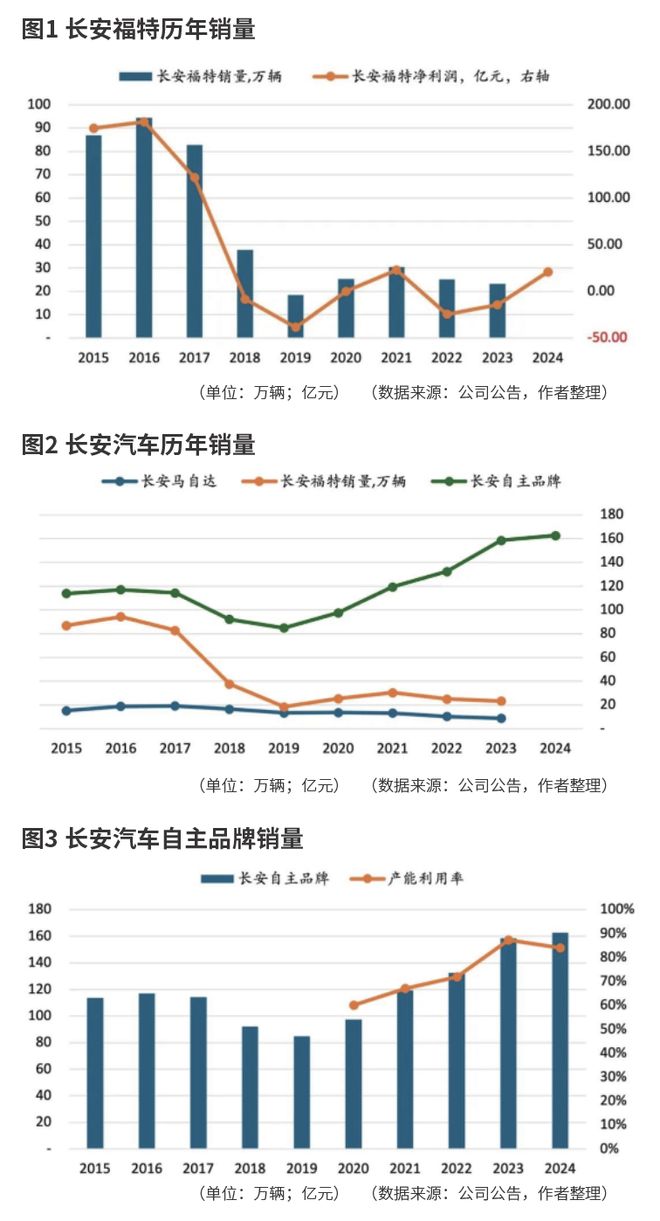

强周期行业宜择优而沽

类似汽车行业这样的强周期性行业,试图精准择时其实是难上加难的事,不如精准择优,寻找资产负债质量优异叠加舍得分红的公司。 本刊特约 观霖/文 汽车整车行业,这个曾以轰鸣引擎象征人类工业巅峰的领域,如今正...

伯克希尔净利大跌近6成,不断卖卖卖的巴菲特想干嘛?

纵观整个世界投资圈,股神巴菲特和他的伯克希尔哈撒韦公司可以说始终是市场的焦点,甚至于不少人都有“摸着巴菲特过河”的操盘套路,然而就在最近伯克希尔净利大跌的消息传来,当前的股神巴菲特到底想要做什么呢?...

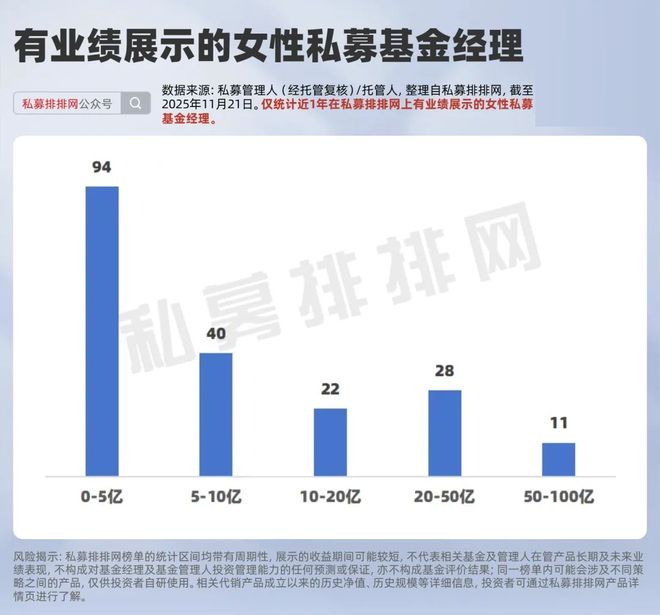

私募“女将”业绩揭晓!博普何瑞琳、把脉私募许琼娜居前!

近年来,越来越多女性基金经理脱颖而出,她们以细腻的感知力、坚韧的定力和严谨的风控意识,不仅在跌宕市场中持续开辟出自己的航路,更屡屡交出令人瞩目的业绩答卷。 本文聚焦于这些驰骋于资本市场的私募“女将”,...

豫ICP备2024079567号-1

豫ICP备2024079567号-1