杭州银行2025三季报:回应业绩、息差、资产质量、分红等关切

近日,杭州银行召开业绩说明会,全面介绍了前三季度经营成果,并就市场关注的业绩增长、资产质量、息差压力、资本规划及分红政策等核心议题进行了集中回应。

业绩:经营效益稳步提升,息差企稳

前三季度,杭州银行资产负债规模持续扩张。截至9月末,总资产达2.3万亿元,较上年末增长8.7%;存款余额1.35万亿元,贷款余额1.03万亿元,同比分别增长6.0%和9.4%,信贷投放力度加大。

经营效益稳步提升,前三季度实现营业收入288.8亿元,同比增长1.35%,净利润158.9亿元,同比增长14.5%,基本每股收益2.31元/股,加权平均净资产收益率(未年化)达12.7%,盈利水平保持领先。

面对息差收窄压力,杭州银行指出,三季度净息差已较上季末企稳,但预计年内仍处探底阶段。为缓解压力,杭州银行将通过扩大活期存款规模、限制高付息存款、下调存款利率上限等多项举措降低负债成本,推动四季度负债付息率进一步下行。

在收入结构方面,前三季度利息净收入和中间业务收入实现较好增长,但非息收入中的投资与公允价值变动受市场利率波动影响有所起伏。为应对市场波动,杭州银行表示已主动控制调整损益类账簿规模与PV01,截至9月末损益类规模较年初压降20%,总体波动可控。

针对当前情况,杭州银行表示将采取如下措施:一是紧密围绕宏观经济走势、行业发展动态以及政策导向,积极主动地管理大类资产配置,科学合理地统筹资产结构。二是完善利率风险管理,重点加强损益波动管控,根据市场研判,前瞻调整债券投资业务久期和PV限额,灵活运用套保方式对冲市场波动。三是持续控制整体投资业务增速,主动降低市值波动资产比重,减少损益账簿投资占比,降低损益波动影响。

业务布局:资本充足赋能,深耕区域经济圈

在再融资与业务发展规划方面,杭州银行定增方案有效期已延长至2026年7月,目前尚未申报。150亿元可转债完成强赎转股后,核心一级资本充足率已经提升至9.64%,后续将结合资本状况和业务需求,适时推进再融资。

业务发展方面,杭州银行表示将充分把握区域优势及区域重点项目建设机会,早布局早介入,做好信贷项目与客户储备。重点从以下四个方向来推进:一是保持信贷总量稳步增长,通过持续做大客群,夯实客户基础,逐步提升市场覆盖率,贷款总体增幅不低于行业平均水平。二是优化投放结构,主动适配外部经济结构转型方向,积极寻找新的市场机遇,加大实体企业投放力度,构建新盈利增长点。三是优化区域布局,以杭州为大本营全面渗透浙江省,以六大区域分行战略性布局长三角、珠三角、环渤海湾等发达经济圈。四是在积极顺应市场竞争基础上,坚守定价定力,加强底线管理,严格遵守自律约定,杜绝非理性内卷竞争。

此外,针对消费贷财政贴息政策未覆盖城商行的影响,杭州银行通过拓展优质新客、深化存量客户经营等方式,实现三季度消费贷余额和签约量均实现提升,有效抵御了市场竞争压力。

资产质量:指标稳健,风控审慎严密

杭州银行的资产质量保持优势。不良贷款率稳定在0.76%的低位,逾期90天以上贷款与不良贷款比例仅69.6%;拨备覆盖率高达513.64%,在同业中处于较高水平,风险抵补能力充足。杭州银行表示,将坚持较为审慎的风险抵补政策,以减缓极端情况下信用风险过快上升导致的利润大幅波动。下一步公司将在认真研判宏观经济金融形势、公司经营和资产质量情况的基础上,遵循政策导向和市场导向,合理确定拨备覆盖率水平和拨备计提的具体策略。

截止9月末,杭州银行核心一级资本充足率为9.64%,较上年末提升0.79个百分点,为业务持续发展筑牢了资本根基。

对于逾期90天以上贷款占比波动,杭州银行表示相关指标季度波动属正常现象,并非趋势性特征,未来将继续坚持审慎的资产风险分类标准,保持不良率处于低位。网络金融业务通过严控合作机构准入、清退高风险业务、聚焦优质客户等举措,推动风险逐步下降。

分红政策:持续提升回报,重视股东利益

杭州银行始终强调分红政策以可持续性与成长性为核心,而分红的可持续性和成长性有赖于盈利的可持续性和成长性。盈利不增长,分红也就不具备增长的条件,分红比例再高也都是无源之水无本之木。

自2016年上市以来,杭州银行一直坚持效益、质量、规模协同发展,努力实现经营效益的稳健增长,同时一直秉持现金分红和净利润增长相匹配的原则,积极提升投资者回报。

数据显示,上市以来,公司现金分红总额年复合增长率达23.5%,高于净利润复合增速的19.7%,分红增长速度快于盈利增长,分红率在稳步提升。

以2025年中期分红方案为例,每股派现0.38元,较上年同期增长,27.55亿元的现金分红总额同比提升24%,高于上半年净利润增速,体现出对股东回报的重视。

需要强调的是尽管今年7月杭州银行可转债强赎转股后导致其普通股总股本增加20%以上,但2025年中期分红并未因股本增加而降低每股分红金额,反而每股分红金额较上年中期分红的每股0.37元有所增长。该行表示将继续坚持“重视回报、共享红利”的一贯方针。

转型进展:“五篇大文章”引领业务结构优化

公司金融聚焦“五篇大文章”,业务转型加速落地。制造业、科技型企业等重点领域贷款增速超全行平均水平;零售金融AUM突破6700亿元,消费贷在市场压力下实现季度规模正增长;小微企业类贷款较上年末增长37.8%,业务结构不断优化。

下一步,杭州银行表示将持续推进客户拓展、结构优化与风险内控,沿轻资本、数智化方向深化经营,聚焦核心客群与业务,致力于打造价值领先的“优等生、好银行”,以持续提升的业绩回报投资者与客户。

相关文章

银行股实现估值重塑背后的逻辑

资金向银行板块迁移的逻辑仍为确定性稀缺时代对相对安全边际的追逐,随着入市政策的持续松绑,险资、被动资金以及公募基金等增量资金对高股息、低估值的银行股的配置需求就会持续存在该逻辑在强化分红、驱动长期资金...

陆家嘴信托的困局:监管罚单“频落” 业绩低迷债权“泥潭”待化解

具体来看,2024年陆家嘴信托(合并口径)的利息净收入为4.59亿元,同比下降10.82%;手续费及佣金净收入为2.2亿元,同比下滑25.18%。投资收益方面,2023年从2.59亿元骤降至 -522...

当A股再度站在4000点门前

整整十年,A股再度新高。 资本市场的巧合,向来都是发生在不经意间。十年之期一到,A股就跃跃欲试,再次站在4000点分水岭的垭口。 本文将从估值和基本面的视角出发,以十年之际两轮4000点作为样本,从五...

涉“闽系”泰禾,北京银行拟卖22亿不良债权

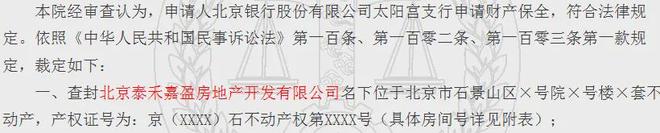

来源:密探财经(ID:Spy Finance) 近日,北京泰禾嘉盈房地产开发有限公司约22.1亿元不良债权资产登陆北京产权交易所对外招商,寻找意向受让方。 该笔不良债权的债权人是某银行。从这里可以看出...

赵小中连任,长沙银行还有道“考题”

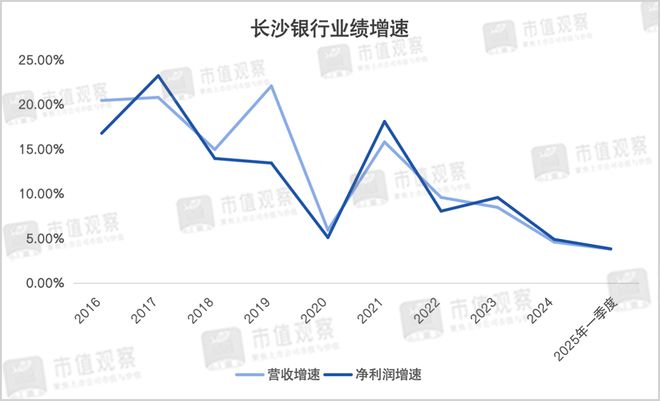

5月21日,长沙银行在召开股东大会的同时完成了董事会的换届选举,赵小中当选第八届董事长,实现连任。 自赵小中2021年当选长沙银行董事长以来,期间资产规模虽突破了万亿大关,但业绩减速及资产质量问题仍是...

九江银行2484万股权遭拍卖!每股15元谁会接盘?

九江银行(6190.HK)一笔2484万股股权即将拍卖,起拍价3.726亿元,拍卖方为其第8大内资股东江西宝申实业有限公司(以下简称“宝申实业”)。该公司在2021年末就进入破产审查程序,且此前曾多次...

豫ICP备2024079567号-1

豫ICP备2024079567号-1