“存款搬家”负债压力加大,银行提价发行同业存单

“降存款利率对银行负债影响不小,同业存单发行不断提价。”北京地区某私募基金债券投资总监称。

5月26日,工商银行发行公告显示,当日该行发行的一年期“25工商银行CD194”发行利率为1.7%。而在存款利率下调当日的5月20日,同期限的工商银行存单发行利率为1.64%。其他大中型银行同业存单发行利率也呈现这一趋势。

界面新闻记者了解到,当前同业存单利率逆势上行的原因一方面是银行间市场资金趋紧,另一方面当前存款利率下调导致一般性存款(主要包括企业和居民存款,以下统称一般性存款)“搬家”,银行或通过同业存单补充负债,市场担忧存单供给压力上升,对存单利率形成压制。

资金面紧张

5月8日,7天逆回购利率下调10bp至1.4%。7天逆回购利率是央行政策利率,该利率调降后诸多利率指标相应调整。

5月20日,一年期LPR和5年期LPR报价分别为3.0%和3.5%,同步下调10个基点。同日国有大行发布公告下调人民币存款利率,其中活期利率下调5个基点至0.05%,定期整存整取三个月期、半年期、一年期、二年期下调15个基点,分别为0.65%、0.85%、0.95%、1.05%;定期整存整取三年期和五年期下调25个基点,分别至1.25%和1.3%。

不过,期间同业存单利率却并未出现下行。同花顺ifnd数据显示,在存款利率和贷款利率下调之前国有大行一年期同业存单发行利率为1.64%,“双降”后同业存单利率不降反升,5月26日升至1.7%,其他类型银行存单发行利率也呈现类似走势。

“做债的现在只看资金面,虽然降准降息落地,但资金价格下不来,导致存单收益率、国债收益率并未下行。”前述北京地区某私募基金债券投资总监表示。

据界面新闻记者了解,作为货币市场工具,同业存单利率受银行间流动性情况影响,其利率整体跟随资金利率变动。而5月中旬以来,国债和地方债净发行量明显上升,净缴款量增加,对资金面形成扰动。叠加税期和跨月压力,资金利率边际收敛。

同花顺ifnd数据显示,5月26日代表银行间市场资金面松紧程度的DR007为1.65%,相比存款利率和LPR下调当日(5月20日)上行6BP,相比7天逆回购利率下调下调当日(5月8日)上行4BP,显示银行间市场资金面有所收紧。与政策利率相比,当前DR007高出7天逆回购利率25BP,同样显示资金面较为紧张。

银行间资金面收紧可能还与大行减少融出有关。开源证券银行业首席分析师刘呈祥表示,目前1年期存款利率已低于现金类理财收益率,本次利率调整或仍会驱动部分存款向理财转化。当表内存款向表外理财分流,银行的存款结构由一般性存款向非银存款转移,对应的是负债稳定性减弱和流动性风险指标下滑,可能一定程度影响银行融出意愿。

当前央行主要通过公开市场操作、MLF等向市场提供流动性和基础货币,流动性传导形成了“央行—大行、股份行等一级交易商——非一级交易商的中小银行—非银”的四层结构。

在这一传导机制下,如果大行流动性紧张,就会减少融出,中小银行和非银的流动性就趋于紧张,比如今年1-2月由于同业存款规范,大行非银存款流出,导致大行负债压力加大,大行相应减少净融出,市场流动性趋紧,债市也出现调整。

存款流失负债压力增加

在此次存款利率下调前后,银行理财业绩基准也普遍下调,但整体而言,理财等资管产品的收益率要高于银行存款。考虑到当前存款利率降至历史低位,市场预计一部分一般性存款或转向资管产品,“存款搬家”现象或加剧,由此可能导致银行负债压力加大。

值得注意的是,“存款搬家”是从居民或者企业的角度来看,但从总量或者全局来看,除非取现或者汇出境外,存款并没有减少,只是在银行不同负债科目之间变化而已。

具体看,一般性存款流至非银机构的存款一部分通过买债、买股等回流至企业形成企业存款,一部分在非银机构沉淀形成非银存款,还有一部分可能投资于银行发行的债券。其中后者主要表现为银行发行的同业存单增加,意味着银行通过发行同业存单弥补负债缺口,这在2022年9月以来的降息周期中较为显著。

同花顺ifind数据显示,截至2025年4月末同业存单余额为21.5万亿,相比2022年9月末上涨近50%;同业存单余额占银行业总负债的比重由2022年9月的4.3%上升至2025年4月末的5%。

华创固收首席分析师周冠南称,此次存款挂牌利率下调后存款搬家非银,银行负债压力放大,或转向同业负债弥补缺口,同业存单及同业负债或有一定的提价压力。

近年来一般性存款降息形成“大行打头、股份行紧随其后、小行最后跟进”的模式,期间存在时滞,导致小行与大行存款利差拉大。比如此次降息后,大行三年期、五年期存款利率只有1.3%,而一些小银行同期限存款利率还能达到2%,一部分存款尤其居民存款就从大行流转到中小银行。

与此同时,大行还承担着支持实体经济的任务,信贷投放需保持一定力度,资产负债由此产生缺口,通过同业存单补充负债的压力较大。

2024年建设银行、农业银行、中国银行还在年内罕见地上调了同业存单发行备案额度,今年初大行公布的同业存单备案额度相比上年也普遍大涨,比如工行今年同业存单备案额度为2.2万亿,相比上年激增1万亿。

从使用率来看,今年大行同业存单使用率要高于去年同期。同花顺ifind数据显示,截至5月23日六大行同业存单余额合计7.78万亿元,占今年同业存单备案额度的72%,该比值高于去年同期6个百分点,其中农业银行、建设银行目前同业存单使用率已达到九成。

刘呈祥表示,银行缺存款或再反馈至同业负债定价,大行对同业负债的依赖度提高,一般性存款流失或使得同业定存再度提价。尤其在季末月,为了同步改善净稳定资金比例等指标,大行可能更倾向于供给长期限存单。

总体来看,此次存款利率下调后一般性存款“搬家”或以非银存款或同业存单的形式回流银行负债,从而达到银行负债结构的再均衡,但商业银行负债成本改善效果可能低于预期,因为非银存款或同业存单利率要高于一般性存款。

比如非银存款活期利率以7天逆回购利率为锚,当前为1.4%,远高于大行一般性活期存款0.05%的利率;当前大行一年期同业存单发行利率为1.7%,高于大行同期限一般性存款利率0.4个百分点。

相关文章

前“孝感首富”再融资,旗下“百亿”大洋电机遭专利诉讼

摘要: 1、专利诉讼:大洋电机在美遭尼得科提起专利诉讼,上市与海外业务面临不确定性。 2、大客户占比:前五大客户贡献收入超三成,大客户依赖度提升,贸易应收款持续上升。 3、成长潜力:大洋电机在HVAC...

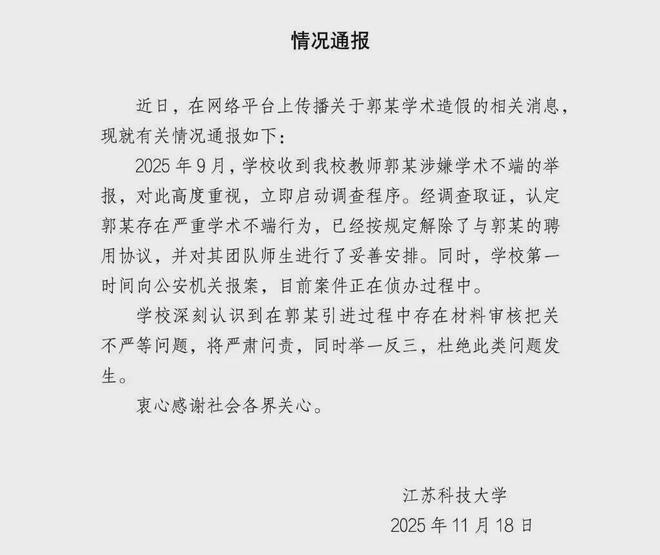

大骗子成了首席科学家,起底郭某

近日,江苏科技大学材料科学与工程学院原教授郭某被指学术履历造假一事引发广泛关注。 11月18日,江苏科技大学官方微博发布情况通报。通报称,今年9月,学校收到我校教师郭某涉嫌学术不端的举报,对此高度重视...

股价重挫13%!国民饮用水怡宝业绩暴雷了

作者 | 王鑫 没想到,娃哈哈争产风波闹那么大,结果一看,最受伤的却是纯净水老大怡宝。 7月28日,港股一片涨势,怡宝母公司华润饮料(02460.HK)却逆势大跌13%,市值蒸发超40亿港元。 暴跌...

神马电力回购计划引“10cm”涨停,实控人家族计划继续减持

7月30日,神马电力(603530.SH)涨停,报29.23元。Wind数据显示,截至7月30日收盘,神马电力主力资金净流入2727.61万元,净流入额创2024年6月6日以来新高。 就在前一晚,即7...

太奇葩!特朗普手机被爆中国制造:老人做的老人机?

谁能想到,雷科技也有报道特朗普的一天?虽然贵为美国总统,但是绰号“懂王”的特朗普最近又开始整活了。6月16日,特朗普的儿子小唐纳德·特朗普与埃里克·特朗普共同宣布特朗普集团将推出名为“特朗普移动”(T...

财政部通报六起地方政府隐性债务问责典型案例

财政部今天(18日)通报了六起地方政府隐性债务问责的典型案例。 六起典型案例包括: 内蒙古自治区呼伦贝尔市通过违规捆绑包装政府和社会资本合作模式项目及向房地产开发企业借款新增隐性债务6.88亿元,时任...

豫ICP备2024079567号-1

豫ICP备2024079567号-1