陈海强治下的浙商银行:年度罚款超3790万,营收净利首次负增长!

作者|多面金融工作组

新任行长陈海强喊出“风控优先”月余,浙商银行再收百万级罚单。

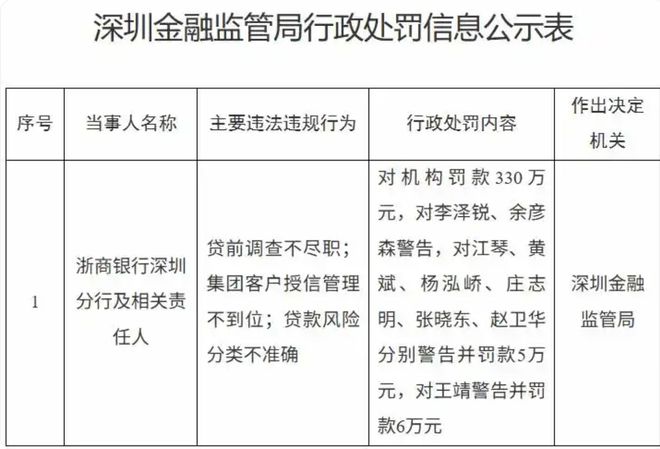

近日,深圳金融监管局向浙商银行深圳分行开出330万元罚单,多名相关责任人同时受到警告及罚款处分。

具体来看,浙商银行深圳分行主要涉及三项违规——贷前调查不尽职、集团客户授信管理不到位及贷款风险分类不准确等。监管指出,这三项违规贯穿信贷全流程,暴露出分支机构在风险管控上的基础性漏洞。贷前未摸清客户底细,贷中未把控授信额度,贷后未真实反映资产质量,极易引发不良资产攀升风险。

纵观2025年前三季度,这家全国性股份制银行不仅面临合规挑战,业绩也持续承压。三季度报告显示,该行营业收入同比下降6.78%,归属于股东的净利润下降9.59%。这是该行自2019年A股上市以来,首次于定期报告中出现营收与净利润双双负增长的局面。

内控合规沉疴难除

全年罚没近3800万元

深圳分行的罚单并非孤例,而是浙商银行2025年合规危机的缩影。

根据监管信息不完全统计,截至11月17日,浙商银行及旗下分支机构已累计收到超过20张监管罚单,机构罚没总额超过3790万元,处罚覆盖央行、国家金融监管总局及8座核心城市分局。

从处罚强度看,百万级以上罚单占比超四成。

其中,上海分行1月因小微企业划型造假、跨境贷款违规等15项问题领1680万元天价罚单,成为年内股份制银行单笔最大罚单之一;

总行9月更是遭遇“监管组合拳”,先是因信贷资金流入房地产、集团授信超标等问题被金融监管总局罚没1130.8万元,时隔25天又因反假货币失职、占压财政资金等7项违规被央行罚款295.99万元。

除这些大额罚单外,浙商银行多家分支机构也因各类违规行为受到处罚。例如浙商银行北京分行因承兑业务调查、审查失职等问题被罚100万元;广州分行因“个人经营性贷款业务严重违反审慎经营规则”等问题被罚160万元;兰州分行因“员工行为管理不到位”被罚140万元;温州分行因贷款“三查”不到位等问题被罚135万元……

从处罚原因看,浙商银行的违规行为已从信贷业务不规范向互联网贷款、票据业务、反洗钱、员工行为管理等多个维度扩散。

追责范围已穿透至核心岗位,7名总行高管及基层职员因账户管理、反洗钱等问题被罚,运营管理部总经理宋某仁罚款7万元,网络金融部、金融科技部等关键部门负责人同步受罚,彰显监管“机构与个人双追责”的态度。

罚单密集落地的背后,折射出浙商银行内控体系的漏洞。尽管前董事长陆建强任职期间推动“合规形象提升年”等专项行动,但从实际效果看,系统性漏洞并未填补。

今年7月,陆建强在原定任期过半时“到龄退休”,由行长陈海强代行董事长职责,而此时恰逢兰州分行、广州分行相继领罚,浙商银行合规整改压力较大。

而浙商银行新管理层的“合规承诺”更显尴尬。陈海强在2025年中期业绩会上强调将把风险防控、合规管理作为第一要务,不再盲目追求规模快速增长。但三季度以来,却仍有北京分行、深圳分行接连被罚。

再看2024年11月上任的内控合规与法律部总经理陈晟,虽有十余年风控经验,却未能遏制违规惯性,互联网贷款管理不审慎、票据业务审查失职等新老问题持续爆发。

业内人士评价称,浙商银行出现“承诺与现实脱节”现象的背后,是“总部管不住分行、制度管不住员工”的治理困局。其总行连反假货币、财政资金管理等基础环节都存在漏洞,基层分行则反复出现贷款“三查”失效问题,可见合规要求在执行中层层衰减。

三季度营收净利双降

息差收窄与不良暗涌并存

在合规问题频发的同时,浙商银行的业绩表现也不容乐观,今年前三季度核心盈利指标显著下滑,收入端全面承压。

财报显示,2025年前三季度,该行营业收入489.31亿元,同比下降6.78%;归属于股东的净利润116.68亿元,同比下降9.59%。具体到第三季度单季,浙商银行营收下降6.78%,净利息收益率为1.67%,同比下降0.13个百分点。利息净收入344.38亿元,下降3.23%;非利息净收入144.93亿元,下降14.26%。

其中,利息净收入344.38亿元,同比下降3.23%;非利息净收入144.93亿元,同比下降14.26%。两大主营收入同时下滑,构成了该行营收下降的主要原因。

利息净收入占营收比重超70%,息差收窄直接冲击营收根基。净息差收窄是行业共性挑战,但浙商银行受影响程度尤为明显。财报显示,浙商银行前三季度净息差为 1.67%,较上年全年下降4个基点(BP)。这一降幅虽较去年有所收敛,但仍显著影响盈利水平。

贷款收益率下滑也是关键因素之一。2025年上半年,浙商银行发放贷款和垫款平均收益率已从去年同期的4.62%降至4.02%,下降0.6个百分点。特别是零售贷款利息收入同比下降27.01亿元,平均收益率下滑1个百分点,成为利息收入下滑的关键原因。

非利息收入的大幅下滑,则主要受金融市场业务影响。2025年上半年,该行公允价值变动亏损6.15亿元,而2024年同期为收益18.98亿元。这一25.13亿元的差值显著拖累了整体营收,反映出该行金融市场业务对于利率波动的脆弱性。

参考同业情况,平安银行、华夏银行均提及“债券投资等业务受市场波动影响收益下滑”。浙商银行虽未披露具体分项数据,但在“低风险均收益”资产策略导向下,高收益投资业务规模收缩可能导致非息收入增长乏力。

资产质量方面,浙商银行前三季度不良贷款率为1.36%,较上年末下降0.02个百分点。但仔细观察可以发现,该行个人贷款不良率呈现上升趋势,从2024年末的1.78%升至1.97%。

更值得关注的是,浙商银行的关注类贷款规模在2025年上半年上涨了25.49亿元,关注贷款占比上升至2.50%。此外,拨备覆盖率159.56%,比上年末下降19.11个百分点。

此外,截至今年9月末,浙商银行资本充足率较上年末下降0.46个百分点至12.15%,虽仍满足监管要求,但核心一级资本充足率仅微升0.02个百分点至8.40%。在信贷规模稳步扩张的背景下,资本补充压力可能限制未来高收益资产投放。

面对业绩与合规的双重挑战,浙商银行新管理层正在寻求转变。从三季度报来看,浙商银行正在推动“低风险、均收益”资产结构转型。截至9月末,该行总资产达3.39万亿元,比上年末增长1.91%;发放贷款和垫款总额1.89万亿元,增长2.11%。

同时,浙商银行正在加大风险处置力度。2025年上半年,该行核销转出不良金额135.48亿元。2024年末,原董事长陆建强曾提到,过去三年该行累计化解了近2000亿元不良资产。

对于浙商银行而言,罚款数字背后折射的是深层内控漏洞。纵观浙商银行2025年的表现,合规风险与业绩压力如影随形。新行长陈海强面临的挑战,依然在于如何把控浙商银行业务发展与风险控制之间的微妙平衡。

相关文章

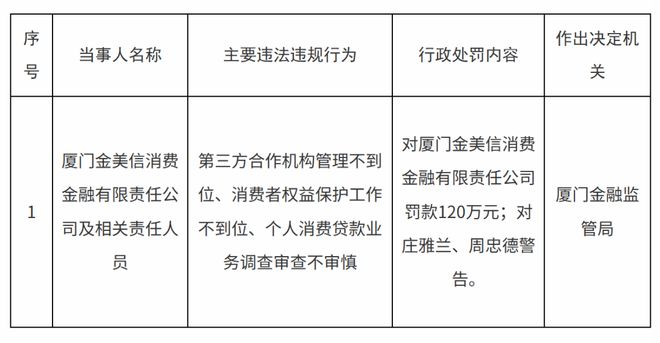

金美信消金再吃罚单,因第三方机构管理不到位被罚120万

新媒体运营 | 张舒惠 近日,国家金融监督管理总局厦门监管局发布公告,厦门金美信消金因为第三方合作机构管理不到位、消费者权益保护工作不到位、个人消费贷款业务调查审查不审慎被处罚120万元。 金美信消...

美联储计划削减三成监管部门人员

近日,美联储正计划对其监管与规则制定部门进行重大重组,预计在明年年底前将该部门人员规模削减约30%。 这一举措被视为新任监管事务副主席米歇尔·鲍曼(Michelle Bowman)重塑美联储监管职能的...

广银理财被罚没千万,涉投资运作不规范等,回应“认真举一反三”

来源:密探财经(ID:Spy Finance) 近日,金融监管“利剑”出鞘,多家金融机构被罚千万,引发圈内人关注和热议。 其中,中国农业发展银行因“信贷资金投向不合规、贷后管理不到位”等主要违法违规行...

一村镇银行进入破产程序 大连农商行承接客户存款

近日,大连金融监管局官网发布了关于大连金州联丰村镇银行(以下简称“联丰村镇银行”)破产的批复,原则同意联丰村镇银行进入破产程序。公开信息显示,该银行的存款由大连农商行承接,资金安全不受影响。这也是时隔...

多家消金公司接窗口指导:新增贷款综合融资成本不得超20%

10月29日,澎湃新闻记者从多个信源获悉,多家消金公司近期接监管部门窗口指导,要求新增贷款综合融资成本不得超过20%,有地方监管部门要求立查立改,亦有地方给出新增和存量业务整改时间表。 由于消金公司为...

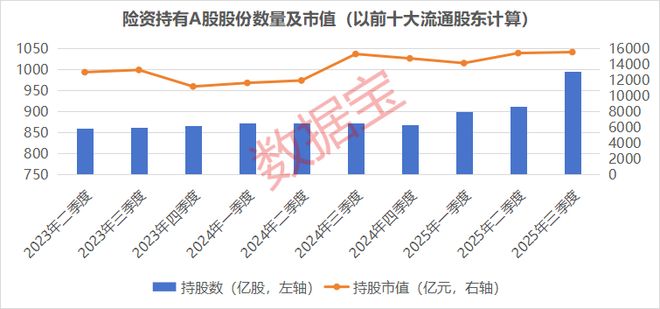

调整险企风险因子,或撬动超千亿增量资金入市!险资长期持仓的绩优潜力股曝光

数据是个宝 数据宝 投资少烦恼 近日,金融监管总局下调保险公司多项风险因子,充分发挥险资作为耐心资本的优势。A股大金融板块迎来久违的反弹。 为完善保险公司偿付能力监管标准,充分发挥保险资金作为耐心资本...

豫ICP备2024079567号-1

豫ICP备2024079567号-1