逼近7000亿元!低风险理财需求持续升温,推升这类ETF规模大增

随着各类存款利率降至历史新低,存款对居民理财的吸引力也大不如前,而在低利率环境下,债券指数以相对较低的波动受到投资者青睐。

今年以来,在被动投资理念普及的背景下,债券型ETF迎来快速发展。Wind数据显示,截至三季度末,债券型ETF规模升至6950.54亿元,逼近7000亿元大关。

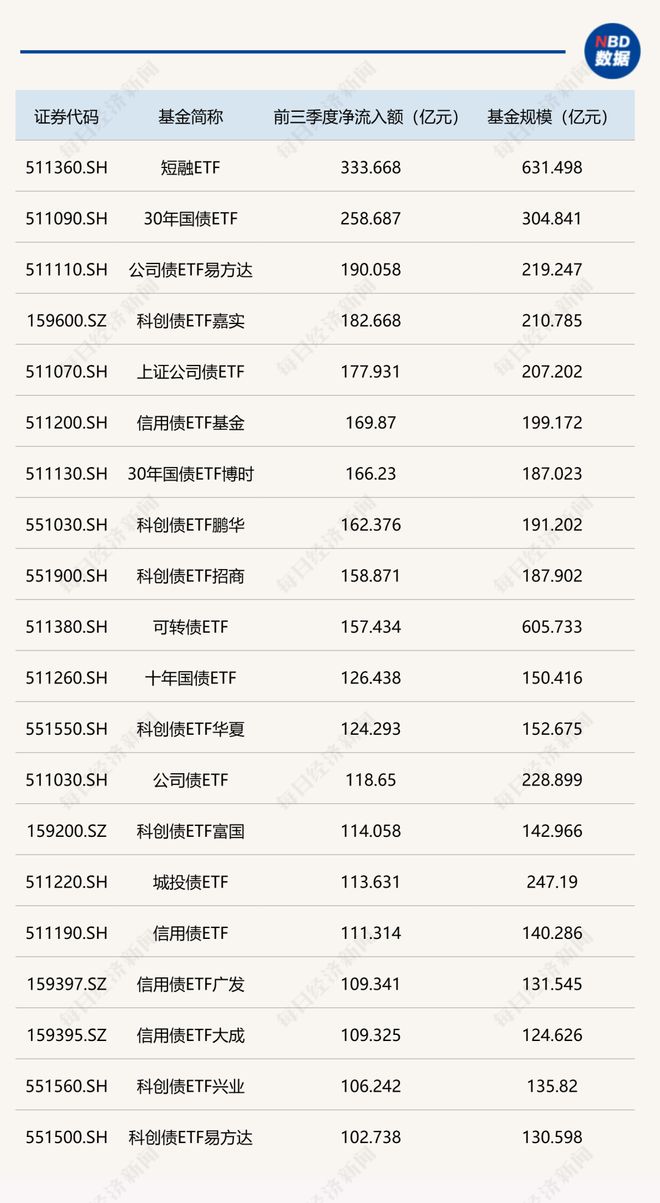

20只债券型ETF前三季度净流入超百亿元

随着债基费率改革的深入推进以及指数化投资理念的普及,债券型ETF迎来快速发展。Wind数据显示,截至三季度末,债券型ETF规模升至6950.54亿元,逼近7000亿元大关。

前三季度,有20只债券型ETF净流入资金超百亿元。其中,短融ETF前三季度净流入333.67亿元,最为吸金,基金规模达631.5亿元;30年国债ETF紧随其后,前三季度吸金258.69亿元。

此外,还有多只公司债、科创债、信用债相关ETF净流入资金均超百亿元。

值得注意的是,9月24日,第二批14只科创债ETF集体上市,首日即有5只产品规模突破百亿元。

有机构人士指出,科创债ETF的稀缺性以及填补科技领域债券指数产品的空白作用,成为该类产品火爆销售背后的核心因素。尤其是未来若公募赎回费率出现变动增加债基短期持有成本,则债券ETF类产品优势将更加突出。

此外,2025年以来,科创债在熊市中收益率较中票短融少上行3bp,在牛市中收益率较中票短融多下行6bp。科创债的政策属性为其在牛熊周期中表现更好提供有力支撑,可谓是牛市收益弹性更好,熊市更抗跌。

随着债市反转信号逐步显现,叠加科创领域政策持续加码、科创债供给增长、科创债ETF质押回购业务落地,科创债相关ETF有望为投资者在科技浪潮中开辟一条低波动的配置新路径。

货币型ETF净流出资金居前

在低利率环境下,债券指数以相对较低的波动受到投资者青睐,而存款对居民理财的吸引力也大不如前。

受此影响,货币型ETF受到资金抛售。前三季度,华宝添益ETF净流出资金超百亿元,最新规模降至686.89亿元。

有分析认为,当前存款利率仍然处于下行周期中,若未来资本市场波动风险放大,投资者低风险理财需求将持续升温。

2家基金公司债券型ETF规模突破千亿

近年权益类资产波动较大,投资者风险偏好下降,债券型ETF凭借低风险与稳健回报的特性,受到市场青睐。

从基金管理人的角度来看,目前全市场共有16家公募基金管理人布局了债券型ETF产品,其中不乏今年刚进场的新玩家。

其中,旗下债券型ETF数量最多、规模最大的是海富通基金,目前共有6只债券ETF,截至三季度末总规模1151.6亿元;排在第二和第三位的分别是博时基金和富国基金,管理规模分别为1036.71亿元和580.07亿元。

有分析认为,近些年债券ETF的个人投资者占比逐步提升,由2022年的8%上升至2024年的14%,部分ETF产品的个人投资者占比已经接近或超过50%。过去,债券市场对个人投资者基本处于半封闭状态,参与难度较大,但随着债券ETF的发展,其低门槛、交易灵活等特点吸引了越来越多个人投资者参与,体现了金融普惠性的导向。

随着投资者教育的深入和市场成熟,个人投资者对债券ETF的接受度会逐渐提高;同时,境外资金等新的投资者群体也将逐渐参与进来,进一步提升市场的活跃度和参与度。

投资有风险,独立判断很重要

本文仅供参考,不构成买卖依据,入市风险自担。

每经编辑 叶峰

相关文章

行业、主题ETF合计规模破万亿元!涨的抢筹,跌的“越跌越买”,这只“亏钱货”规模年内增近300%

也就是说,前三季度这两类ETF规模合计新增4627.74亿元,年内增长超77%。这是什么概念?不比不知道,跟宽基ETF相比,就知道这个数据有多“炸裂”了:前三季度,宽基ETF以近2.2万亿元的基数仅新...

懵了懵了!涨得越猛被卖得越狠?这类ETF前三季度规模增超3200亿元,份额却狂掉2200亿份

今年的行情已走过了三个季度,一些买宽基ETF的朋友假期可能有点“懵”:手里的宽基产品明明涨得不错(沪深300涨近18%,创业板指飙51%),怎么份额反倒悄悄少了? 看数据更直观——全市场宽基ETF总规...

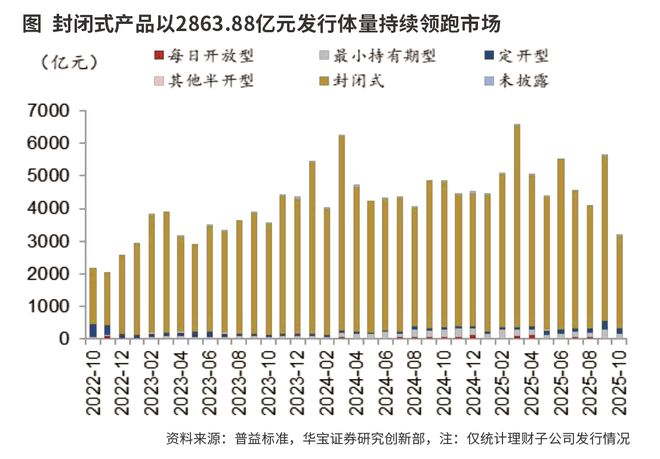

10月理财规模和收益同步上升

10月全市场理财产品存量规模为31.6万亿元,呈现规模与收益同步上升的态势。利率持续下行推动居民资产从传统储蓄向净值化理财产品的迁移,成为理财规模扩张的核心动力,银行理财有望保持稳定增长。 本刊特约...

太卷了!15家公募跻身ETF“千亿俱乐部”,4家年内规模翻倍!“眼红”十多年,这俩主动投资大厂终于入局

截至9月30日,已有15家基金公司ETF管理规模超1000亿元,相较年初增添了3家。其中,汇添富基金从年初的674.26亿元飙涨至1351.92亿元,年内实现规模翻倍。海富通基金和鹏华基金年内分别新增...

公募FOF重回景气

过去三年,公募FOF规模连续下降,2025年终于回到增长轨道:上半年其规模较年初增长24.42%;年内(截至8月18日)发行规模则已经超过2023年及2024年全年水平。机构资金及个人养老金的流入是背...

理财规模创历史新高 权益资产仓位仍较低

在“存款搬家”的催化下,2025年三季度末理财规模和存款仓位均创历史新高,兑付收益环比微降并未明显影响新发募集热度。受制于理财客群的风险偏好及负债端期限,理财权益类资产规模和仓位仍较低,权益投资是长期...

豫ICP备2024079567号-1

豫ICP备2024079567号-1