百年人寿资本运作图谱揭秘:259亿关联交易背后的风险与反思

近日,百年人寿罕见披露《34个项目信息披露材料》,揭开2015-2020年间累计259亿元关联交易的资本运作全貌。这份清单不仅暴露了险资与地产的深度捆绑,更折射出激进投资策略下的巨额风险敞口。

地产狂飙时代的“黄金航道”

数据显示,百年人寿未退出的关联交易余额高达84亿元,其中房地产领域成为重灾区。2016年,其向合源资本旗下地产基金注资13亿元,目前仍有4.28亿元未收回;2017年参与的共青城混改基金25亿元投资,余额仍存24.89亿元。更值得关注的是,通过信托计划投向商业地产的底层资产风险凸显——如徐州苏宁广场ABS优先级投资27亿元,当前余额25.79亿元,成为仅次于共青城项目的第二大风险敞口。

这类交易普遍呈现“金额大、周期长、退出难”的特点。在房地产上行周期,险资通过私募基金、信托等多重通道加码地产,试图实现资产增值;但随着行业调控深化,这些“战略协同”反而成为拖累经营的锁链。

上海莱士投资从“明星股”到亏损黑洞

清单中两笔合计11亿元投向上海莱士股票的投资,虽因标的被移出关联方名单而账面“归零”,但实际亏损可能触目惊心。2016年百年人寿首次投资时,上海莱士股价已从历史高点94.5元/股跌去六成,但后续追加的1亿元投资恰逢标的业绩恶化、股价持续下行。如今上海莱士股价跌至个位数,这笔曾被寄予厚望的“抄底”最终沦为反面教材,暴露出投前风控缺失与决策盲目性。

监管趋严下的“清淤”挑战

百年人寿的案例映射出险资与股东关联交易的治理隐患。部分项目资金用途未明确披露底层资产,如通过中孚和泰资管投向上海五益的5亿元,关联方涉及房地产企业,却缺乏透明披露。当前,随着大连国资入主,百年人寿面临双重压力:既要处置历史资产减值,更需重构被关联交易侵蚀的治理体系。

结 语

这份迟到的“清单”为行业敲响警钟:险资脱离保障本源、过度追逐高收益资产的模式已难以为继。在监管与市场的双重审视下,剥离非核心资产、回归风险管理本质,或是百年人寿们重获新生的唯一路径。

相关文章

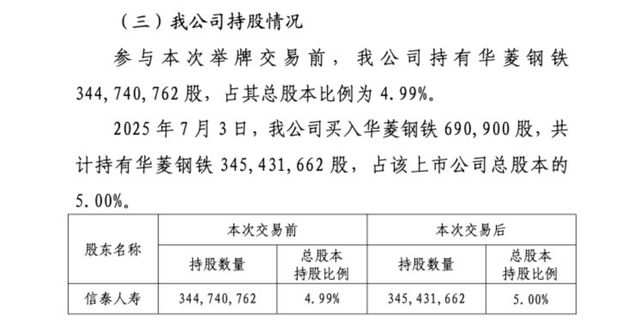

信泰人寿3.3亿举牌华菱钢铁!手握18家上市公司却年报难产

险资“扫货”A股再添新案例。 7月4日,信泰人寿保险股份有限公司(以下简称“信泰人寿”)公告披露,对华菱钢铁(000932.SZ)的持股比例达到5%,形成举牌。而纵览信泰人寿的A股投资版图,已覆盖18...

首日大涨125%!A股今年以来最大IPO,两大险资提前布局

7月16日,A股今年以来最大IPO(首次公开发行)项目华电新能登陆上交所,首日上涨125%。 近年加力股权投资的险资机构,已现身于华电新能原始股东中。其中,中国人寿位列第三大股东,平安人寿也位列发行...

买买买!长城人寿举牌秦港股份,险资“扫货”为哪般?

又见险资举牌! 6月20日,《国际金融报》记者获悉,长城人寿近日通过二级市场集中竞价交易方式增持秦港股份A股440万股。交易完成后,长城人寿持有秦港股份A股2140万股、H股2.58亿股,合计持股比例...

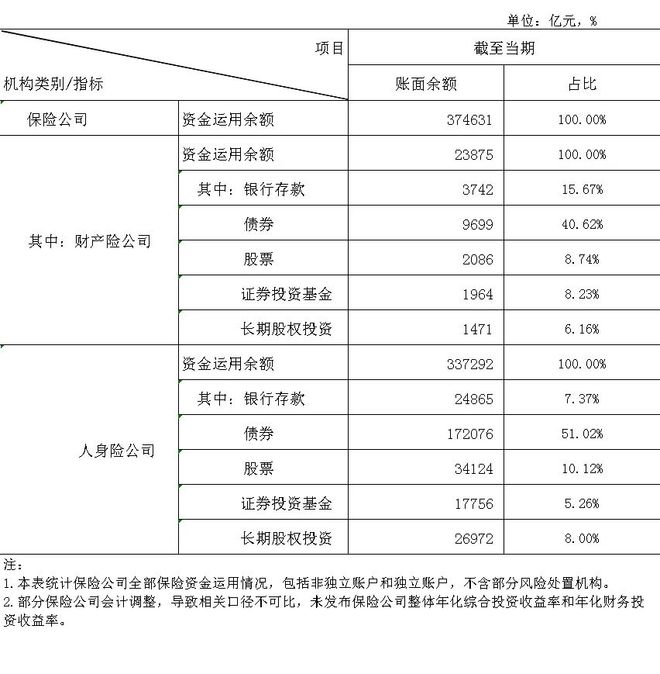

大幅增持股票!37万亿元险资投向这些领域→

险资最新投资图谱出炉! 国家金融监督管理总局最新披露的保险公司资金运用情况显示,截至今年三季度末,保险公司资金运用余额突破37万亿元,达到37.46万亿元,较年初增长12.6%。其中,人身险公司资金运...

豫ICP备2024079567号-1

豫ICP备2024079567号-1