5家企业同日上市,港交所6锣齐响!赴港IPO潮再起,还有200多家企业在排队

红星资本局7月9日消息,港交所迎来年内最拥挤的一天,蓝思科技(06613.HK)、极智嘉-W(02590.HK)、峰岹科技(01304.HK)、大众口腔(02651.HK)、讯众通信(02597.HK)等5家公司一起在港股上市,加上一只ETF挂牌,港交所迎来6锣齐响的盛况。

据每日经济新闻报道,6面铜锣同时排开,站满了礼台,原本在香港各区巡礼展览的铜锣都被拉回来摆在现场,金融大会堂人都快站不下了。

5家公司本次全球发售所得款项净额合计达到98.21亿港元,募资最多的是蓝思科技(46.94亿港元),最少的是大众口腔(1.78亿港元)。从股价表现来看,截至7月9日收盘,蓝思科技上涨9.13%,峰岹科技上涨16.02%,大众口腔上涨3.50%,极智嘉上涨5.36%,讯众通信微涨0.22%。

赴港IPO潮再起

募资额重回巅峰

在此之前,6月30日,云知声、泰德医药、IFBH三家公司在港交所鸣锣上市,这个场景在6月26日刚刚发生过,圣贝拉、周六福和颖通控股同日上市。

港交所的锣声接连不断,募资额也重回巅峰。港交所数据显示,2025年上半年,共有44家新上市公司,较去年同期的30家上升47%;首次公开招股集资金额为1071亿港元,较去年同期134亿港元上升699%。目前,港交所新股募资额仍居全球第一。其中,宁德时代在5月20日登陆港交所,募资353亿港元,成为目前今年全球最大IPO。

从募资情况来看,赴港二次上市的A股龙头公司是这轮港股上市潮的主角。除了宁德时代,2025年上半年,恒瑞医药、海天味业、三花智控分别募资100亿港元、97亿港元、92亿港元。

展望下半年,港股IPO火热仍将持续。根据LiveReport大数据,截至2025年6月30日,仍在递表有效期的公司有211家。在递表企业中,首次递表的企业居多,占比超八成;行业主要分布在软件服务(66家)、医疗保健(40家)和工业制造(31家)。

德勤中国预计,2025年全年港股上市新股或将达约80只,融资约1300亿港元至1500亿港元。这些标的将会来自大型A股上市公司、内地龙头企业、中概股、中东及东盟国家公司,行业将集中在科技尤其是AI、医药等领域。

中金公司研究部海外策略首席分析师刘刚认为,从A到H上市浪潮将长期改善港股市场结构,优质公司会吸引更多资金沉淀,强化香港作为中国资产投资窗口和人民币离岸中心地位。

赴港上市利好政策频出

审批流程提速明显

港股IPO繁荣景象的背后,是多重因素共同作用的结果。

据南方都市报报道,此次赴港上市潮始于2024年4月以来的系列支持政策。

2024年4月12日,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》,明确要求拓展优化资本市场跨境互联互通机制。拓宽企业境外上市融资渠道,提升境外上市备案管理质效。

为配合《若干意见》实施,2024年4月19日,证监会发布5项资本市场对港合作措施,其中之一便包括支持内地行业龙头企业赴港上市。公告显示,境外上市备案管理制度规则发布实施一年来,已有72家企业完成赴港首次公开发行(IPO)备案,赴港上市融资渠道畅通,有力支持内地企业利用两个市场、两种资源规范发展。证监会将进一步加大和有关部门的沟通协调力度,支持符合条件的内地行业龙头企业赴港上市融资。

境外上市备案管理相关制度规则为2023年3月实施的一项新规。在此之前,境内企业赴港上市需先向证监会提交相关上市材料,获受理通知书(即“小路条”)后方可向港交所递表,获得证监会核准上市的批复(即“大路条”)后方可安排聆讯。新规发布以后,流程有所简化,企业递表前不再需要“小路条”,仅需在递表后3个工作日内向证监会备案,聆讯的前置要求则由“大路条”改为“备案通知书”。

2024年11月,中国证监会主席吴清在参加国际金融领袖投资峰会时表示,将进一步提升境外上市的备案效率。今年5月7日,吴清在参加国新办新闻发布会时,再度表示将进一步提高境外上市备案质效,支持境内企业赴境外上市。

与此同时,香港地区监管部门亦宣布提速审批。2024年10月18日,香港证券及期货事务监察委员会与港交所作出联合声明,宣布将优化新上市申请审批流程时间表,符合一定资格的A股公司将按快速审批时间表进行审批。

红星资本局注意到,2025年2月11日,宁德时代递表港交所,3月25日即获上市备案通知书,总耗时仅42天。

此外,近年来,为吸引更多优质科技企业赴港上市,港交所也推出一系列改革措施,包括降低特专科技公司上市市值门槛,优化IPO定价流程以及调整公开认购机制等。

从企业层面来看,近年来,A股龙头公司赴港上市大多有一个共同的目标:出海,即利用中国香港资本市场的特殊地位来拓展全球市场。与此同时,A股IPO持续放缓,再融资收紧,赴美股市场上市风险加大,使得港股成为企业上市融资的最优选择。

编辑 余冬梅 综合自每日经济新闻、南方都市报、财经杂志

相关文章

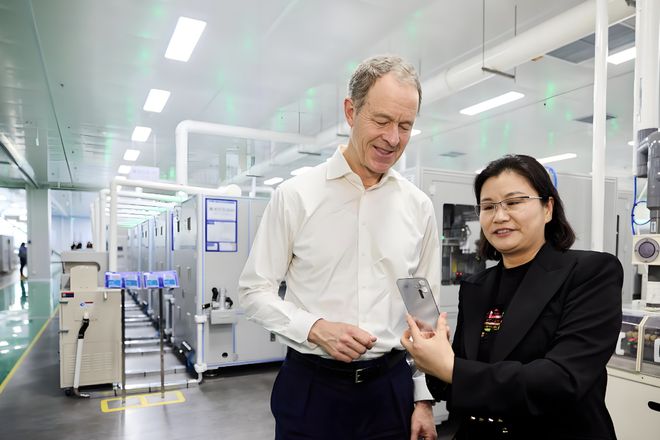

市值突破1700亿!湖南女首富,身价暴增100%

传统制造业的升级,初见成效。 从工业富联到立讯精密再到蓝思科技,市场定价已经开始摆脱制造业的估值的困境,向科技企业的估值倾斜。而且国际市场的表现则更为明显。 三个月前,果链龙头蓝思科技港股IPO,上市...

爆了!湖南杀出一家“人形机器人+AI眼镜”龙头,全球第一!

消费电子龙头,蓝思科技(300433.SZ),股价爆发! 2024年以来,蓝思科技区间最大涨幅已达263.84%,当前总市值来到1641亿元,距离创历史新高仅一步之遥。 股价大涨,得益于两方面: 1...

身价1100亿,苹果、小米、特斯拉背后的“玻璃女王”

发售不到两个月,国内总激活量超825万台,同比激增40%。今年的iPhone 17系列,真是卖疯了。 苹果手机热销,身后一众“果链”成员也跟着吃香喝辣。其中受益最深的莫过于蓝思科技,不光三季度营收(...

1000亿,女首富又要IPO了

港股A+H热潮呈加速趋势。 作者 |笔锋 来源 |投资家(ID:touzijias) 港股A+H热潮呈加速趋势。 2025上半年,港交所迎来史诗级“回血”,40只新股融资1021亿港元重夺全球IPO...

蓝思科技拟购裴美高国际有限公司100%股权

北京商报讯(记者 马换换 李佳雪)12月10日晚间,蓝思科技(300433)披露公告称,公司与吕松寿 LEU,SONG-SHOW 签订了《股权收购意向协议》,拟以现金及其他合法方式购买吕松寿 LEU,...

读懂IPO|蓝思科技净利润“开倒车”,4年间毛利率砍半,跨界智能硬件赴港募资

来源丨时代商业研究院 作者丨陆烁宜 编辑丨郑琳 作为苹果公司(AAPL.O)“果链”上的一员,蓝思科技(300433.SZ)自2007年开始迅速发展,营收规模扩张数倍,但随着智能手机时代的红利潮逐渐...

豫ICP备2024079567号-1

豫ICP备2024079567号-1